親が認知症で老人ホームに入ってしまった、高齢で近所に引っ越すことになったなどの事情で親の家が空き家になることがあるでしょう。

「空き家になるくらいなら売却してしまおう」と考えるのは自然ですが、相続前に家を売却すると多額の税金がかかります。

損をしないために、親の家をいつ売るべきなのかしっかりと検討してから売却するのが重要です。

記事では、親の家を売るベストなタイミング、親の家を売る方法、注意点を解説します。

親の家はいつ売るのが正解?相続前?相続後?

親が生きているうちに実家が空き家になってしまった方は、いつ売るのがよいだろうと悩むことでしょう。

親の家を相続前に売るメリット・デメリットを知って自分にとってベストなタイミングを判断しましょう。

相続前に親の家を売るメリット

親の家を相続前に売ると、以下のようなメリットがあります。

- 不動産が現金化されるので遺産分割するときに楽になる

- 家の価値が落ちる前に売るので高く売れる

不動産が現金化され遺産分割するときに楽になる

親の家を相続するときに問題になるのが遺産分割です。兄弟が複数いて特別な遺言がない場合法定相続分に従って遺産を分けますが、不動産は周辺の需給によって価値が変わる+価格が付けづらいため、遺産分割の際にもめることが多いでしょう。

親が生きているうちに現金化してしまえばそのようなトラブルを未然に防ぐことができます。

家の価値が落ちる前に売るので高く売れる

家の価値は築年数が経つにつれ下落します。早めに売却することで家の価値が大幅に落ちる前に売れるので売却価格が高くなるでしょう。

気になるのは、今家を売った時の売却額と親が亡くなってから家を売却したときの価格差です。家の資産価値の減少度合いによって今家を売るかそうでないのかが変わってくるのではないでしょうか。

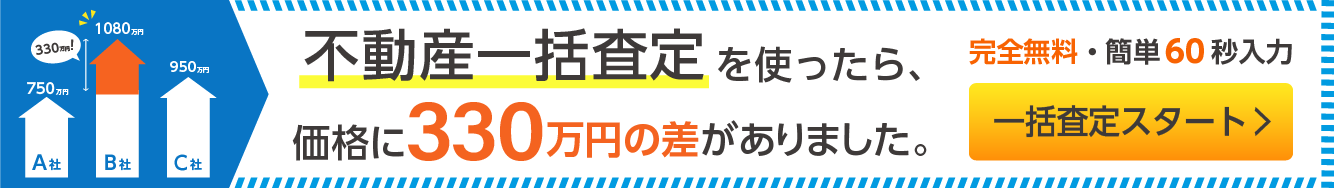

現在の家の価格とこれからの価格を知りたいなら不動産一括査定サイトがおすすめです。

不動産一括査定サイトを利用すれば、ネット上で複数の不動産会社に家の価格と推移を試算してもらえます。

査定依頼から結果の受け取りまでネット上で完結するので忙しい人でも安心ですし、査定をしてくれる業者も運営会社のNTTデータが厳選した企業ばかりで信頼できます。

完全無料で親の家をいつ売るべきかがわかるので使ってみると良いかもしれません。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

親の家がいくらで売れるか自分で調べたいという方は以下の記事をお読みください。

夫の転勤や子供の進学、離婚などで住み替えを考えている場合、今所有している家をできるだけ高く売りたいことでしょう。多くの方が気になるのが、自分の家がいくらで売れるかです。家を高く売るためには、家の売却価格を知るだけでなく、家が高く売れ[…]

不動産の価格下落について知りたい方はこちらがおすすめです。

不動産価格が世界的に下落傾向にあるといわれています。実際に日本国内でも、駅から離れたマンション価格が下落傾向にあります。マンションや一戸建てを将来的に売却しようと考えている方は、不動産価格が大幅に下落する前に売却したいのではない[…]

親の家を相続前に売るデメリット

親の家を相続前に売るデメリットには以下のようなものがあります。

- 贈与税がかかる場合がある

- 相続税が高くなる

贈与税がかかる場合がある

親の家を売るためには、所有者(名義人)である親のサインや印鑑が必要ですが、親が自分の名前を書けないような状態のときは家の名義を親から自分に変更しなければなりません。

名義を変更すると、親から子に不動産の贈与が発生したとみなされ贈与税が発生します。

ただし、贈与は年間110万円の基礎控除が認められているので、親の家の価格(相続税評価額)が110万円未満の場合は贈与税は発生しません。

贈与税は、親の家の価格に応じて税率がかけられ発生します。税率は家の価格が高ければ高いほど大きくなる仕組みです。

| 基礎控除後(相続税評価額から110万円を引いた後)の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

例えば、親の家の相続税評価額が500万円だった場合、贈与税は48.5万円となります。

贈与税=390万円×15%-10万円=48.5万円

相続税が高くなる

不動産かかる相続税額と同じ価値の現金にかかる相続税額を比較したとき、不動産にかかる相続税額が安くなります。

つまり、不動産を現金化して相続してしまうと多少相続税が高くなるのです。

不動産にかかる相続税額が安くなるのは、不動産にかかる相続税を計算するときに使用する相続税評価額(別名:路線価)が実際の取引価格(実勢価格)よりも80%程安いからためです。

相続税評価額は不動産の評価替えが1年に1度と少なく、1年のうちに経済状況が変わって税金の基準となる相続税評価額(路線価)が割高になる可能性を加味しているので安くなっています。

不動産に課税される相続税に関して詳しく知りたい方は以下の記事をお読みください。

財産や不動産を相続した場合、あまりに突然のできごとで、 相続の手続きって何から始めればいいのだろう 税金がかかるらしいけど、いくらかかるのだろうと頭を悩ませているのではないでしょうか。初めての相続、大[…]

相続税は路線価を元に算出されます。

路線価とはよく聞くものの、他の評価額とどのように違うかわかりやすく教えてほしい…相続に使うとはわかっているけれど路線価とは何だろう…そう思われている方のために、今回は相続税の計算でよく使われる路線価をご紹介します。[to[…]

相続前に親の家を売るのが向いている人とは

相続前に親の家を売るのが向いている人とは、「今すぐに現金化しなければいけない理由がある」人です。

基本的には、相続前に親の家を売ると税金を多くとられてしまいます。そのためできるだけ高く家を売って手元にお金を残したい人は、親の死後、家を相続して現金化したほうが良いでしょう。

親の家を今すぐ売って現金化したい方は不動産一括査定サイトHOME4Uがおすすめです。

不動産一括査定サイトに参加している企業は、運営者のNTTデータの厳しい審査を潜り抜けてきたエース企業で、家の売却を依頼するとスピーディーかつ高額で家を売ってくれます。自分で1から不動産会社を探すよりもサービスの質が高い企業が見つかるのです。

さらにサイトの利用料は無料。複数の企業を比較検討できるので安く買いたたかれる心配もありません。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

始めてHOME4Uの不動産一括査定サイトを使う方は「HOME4Uを使うとデメリットはあるのだろうか」「HOME4Uよりも優れたサイトはあるのだろうか」などと疑問に思うのではないでしょうか。不動産一括査定の公式ページには利用者の口コミ[…]

親の家を売る方法は3つある

親の家を売る方法は3つあります。

- 相続した親の家を名義変更して売る

- 親の家を代理で売る

- 成年後見人として売る

それぞれどのような方法なのか詳細をみていきましょう。

方法1 相続した親の家を名義変更して売る

親が亡くなって相続が発生すると、親が所有する不動産は相続人に相続されます。

ここで、不動産を売る前に、必ずしなくてはならない重要なことがあります。

それは、家や土地の名義を相続人に変更する手続きです。不動産の売却は不動産の名義人にしかできないからです。

ここでは相続した家を名義変更して売却する流れをみていきましょう。

- 被相続人の死亡届を提出する

- 遺産分割協議を行う

- 相続税の申告を行う

- 必要な書類を準備する

- 相続登記(名義変更)を行う

STEP1 被相続人の死亡届を提出する

家を相続するためにまず行うべきことは「死亡届の提出」です。

死亡届とは、記載された人が死亡したことを証明するために提出する書類です。死亡届は法律で死後7日以内に提出しなければならないと定められています。

死亡届は、親族など(親族以外の同居人、家主や地主も提出可能)が提出し、場所は死亡した場所、死亡した方の本籍地のある場所、住所がある場所のいずれかの役場に届け出る決まりになっています。

STEP2 遺産分割協議を行う

死亡届を提出したら、被相続人の遺産を相続する権利がある人同士で遺産分割協議を行います。

遺産分割は次の3ステップに沿って行います

- 遺言の有無を確認

- 相続財産の調査と評価

- 相続人と相続分の確定

まずは遺言の有無の確認です。遺言の内容によっては相続人が増えたり、相続分が変わることがあるので要チェックです。

遺言がない場合は、相続人が相続する財産の洗い出しとその評価を行います。

現金の場合は、評価をすることなく価値がわかりますが不動産の評価額はすぐにわからないので注意が必要です。不動産の評価は通常固定資産税評価額を参考にすることが多いようです。

これからマイホームを持つ予定がある人は、土地や建物の不動産価格に着目するだけでなく、毎年固定資産税の支払いが必要になることも理解しておきましょう。そして、固定資産税は固定資産税評価額によって変わるという点に注意してください。ではこの[…]

最後に相続分の確定を行います。遺言がない場合、法定相続分に従って遺産を分割していきます。通常は相続人同士の話し合いによって遺産が分割され(これを遺産分割協議という)、話し合いが終了したら、遺産分割協議書を作成します。遺産分割協議書とは遺産の分配の内訳が書かれており、その内容に相続人が同意したことを証明する書面です。必ず全員の署名と実印が必要になります。

遺産分割協議書は土地の相続登記の際に必要になるので、早めに作成をしておきましょう。

STEP3 相続税の申告を行う

遺産分割が終了したら、相続税の申告を行います。

相続税の申告は法律で、被相続人の死亡がわかった翌日から10カ月以内に行わなければならないと定められています。

ただし、相続税の申告が必要なのは3000万円+600万円×法定相続人の数より相続財産が多い場合です。

財産や不動産を相続した場合、あまりに突然のできごとで、 相続の手続きって何から始めればいいのだろう 税金がかかるらしいけど、いくらかかるのだろうと頭を悩ませているのではないでしょうか。初めての相続、大[…]

STEP4 必要な書類を準備する

相続税の申告が終わったら、次に相続登記に必要な書類を準備しましょう。

- 登記申請書(法務局HPからダウンロード可能)

- 相続登記の対象となる登記事項証明書

- 被相続人の住民票の除票

- 被相続人の死亡時から出生時までの戸籍謄本一式、除籍謄本

- 相続人全員の戸籍謄本

- 遺産分割協議書または遺言書

- 相続人全員の印鑑証明書

- 相続登記する相続人の住民票

- 固定資産評価証明書

特に被相続人の除籍謄本の取得は被相続人の本籍地の市区町村役場で取得しなければならないので時間がかかります。早めに必要な書類は準備しておきましょう。

STEP5 相続登記(名義変更)を行う

必要な書類がそろったらいよいよ相続登記を行います。

相続登記は、名義変更を行う不動産が所在するエリアを管轄する法務局にて行います。

管轄の法務局は法務省ホームページ「管轄のご案内」を確認するとわかります。

なお、相続登記には登録免許税という手数料も発生します。

登録免許税は、家と土地それぞれの評価額(相続される家・土地の価値を一定の基準で求めた金額)に対して0.4%かかる税金です。

仮に評価額1,000万円の土地なら、4万円かかるということです。

相続登記について詳しく知りたい方は以下の記事をお読みください。

故人が相続の準備をすることはあっても、相続する側が手続きの準備などをしていることは少なく、相続が決まってから相続について調べる方もいるでしょう。預貯金など既に現金化されているものは相続しやすく他の相続人とも分けやすいですが、問題は土[…]

土地を新たに取得したときに避けては通れない「名義変更」。不動産を購入する際には、不動産会社が介在するため一連の流れで当然のように名義変更登記をしますが、相続や贈与の場合は不動産会社が仲介しません。名義変更の手続きは、自ら積極[…]

方法2 親の家を代理で売る

親本人に家や土地を売りたい意思があっても、療養中などの理由で、実際の手続きができない状況もあるでしょう。

そのようなときは、「委任状を用意して代理で売る」ことで、親の家や土地を売ることができます。

しかし、名義人である親以外が契約をすることになるので、買主側がかなり慎重になります。

その理由は、詐欺などの手口と表面上は見分けがつかないからです。

代理で売るには委任状が必要

親の家を代理として売るには、親が署名押印した「委任状」と「印鑑証明」を添付して、買主と売買契約するのが普通です。

そうしないと、売買契約に親本人の意思があるのか、買主が確認できません。

よって、まずは委任状を用意するようにしましょう。

委任状には決まったフォーマットがないため、不動産会社に用意してもらうのがおすすめです。

ただし、買主にとっては、本人からの委任状があっても、偽造の疑いはなくならず、親本人に売却の意思を確認したいというかもしれません。

また、親子関係が確かであるか、戸籍や本人証明を当然に確認されます。

ちなみに、親子だからと無条件に委任状が信用されるようなことはなく、万が一にも騙されたくない買主側は、かなり慎重に手続きを進めようとするはずです。

1つの方法として、子ではなく弁護士が代理人であると、買主も信用しやすくなります。

不動産会社を相談役として使おう

「委任状を用意しなければならない」「弁護士を代理人として立てなければならない」と聞くと、親の家を売るのはとても大変なことなのではないかと足がすくんでしまいます。

しかし、心配をする必要はありません。何千件もの不動産を売却してきたプロの不動産会社であれば委任状の作成から弁護士の選定まで親の家を売る適切な方法を教えてくれます。

ただし、並みの不動産会社ではダメです。親の家を売却するような特殊なケースでも柔軟に対応してくれるサービスの質の高い不動産会社を探す必要があります。

質の高い不動産会社を探すうえでおすすめなのが不動産一括査定サイトです。不動産一括査定サイトとは、サイトの運営者が数十年かけて厳選してきた質の高い不動産会社のみを取りそろえており、自分で一から不動産会社を探すよりも質の良い不動産会社を効率よく探すことができます。

サイトの利用料は完全無料です。使わない手はありません。

不動産一括査定サイトは、サイトの運営歴が最も長く質の良い不動産会社を取り揃えた大手NTTデータの運営する「HOME4U」と不動産会社数が1600社と最も多く信頼のおける1社が見つかる「HOME’S」の2サイトを同時利用することで、親の家を売る方法を適切に教えてくれる不動産会社が見つかるでしょう。

| 運営会社 | 株式会社LIFULL |

|---|---|---|

| 運営開始時期 | 2014年 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 612万人 | |

| 提携会社数 | 約1,700社 | |

| 同時依頼社数 | 6社 |

方法3 成年後見人として売る

家の名義人である親が意識不明の重体や認知症などで売却意思を示せない状態のとき、成年後見人を選任して親の家を売ることになります。

成年後見人とは、認知症などで財産管理能力がなくなってしまった人に代わって財産を保護するために選任される保護者のような人です。

成年後後見人になるためには配偶者や相続人が家庭裁判所に成年後見人の選任を申し立てて承認を得る必要があり、また以下の条件を満たす必要があります。

- 成人である

- 過去に家庭裁判所で解任されたことがない

- 破産歴がない

- 本人に対して訴訟をしたことがない

ただし、成年後見人に選任されても、何でも自由に財産を処分できるものではなく、親に必要な費用(介護費や療養費など)でなければ、売却は許されません。

成年後見人は本人に代わって財産を管理できる権限を持っていますが、財産を使うときは必ず本人のためであることを条件とします。

また、現に親が住んでいる家の売却には、別途家庭裁判所の許可を必要としますので、もし売却が必要になっても、親が住んでいない土地があれば、そちらから進めることになるでしょう。

自分では使わない家を相続した場合、売却をしようと思い立つことが多いと思いますが、家を賃貸物件として他人に貸す、業者に貸して老人ホームとして再利用してもらうなどといった方法もあります。親の家を売却するとなると、名義を変更する、成年後見人として売るなど手続きが大変ですが、活用する場合手続きは簡単です。

活用を考えたら、不動産活用の無料プラン比較【HOME4U】を使って自分に合った活用プランを提示してもらいましょう。

運営者のNTTデータが厳選した全国の優良企業が最適な収益最大化プランを教えてくれます。具体的な活用プランが決まり契約するまでは無料ですので、まずは無料で資料を請求することをおすすめします。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 50社 |

親の家をできるだけ高くトラブルなく売るための注意点

親の家の売却は自分だけでなく、相続する兄弟にも関わる問題です。

関係するすべての人が納得のいく形で家を売却しないと後々トラブルになってしまうでしょう。ここでは、トラブルを未然に防ぎ、できるだけ高く家を売ることで相続人すべてが幸せになれるよう注意点をご紹介します。

家は解体しない

親の家が古いと、「解体して更地にしないと売れないのではないか」と考えがちですが、絶対に解体しないようにしましょう。

家を解体してしまうと、税金の優遇措置が受けられなくなってしまいます。

家が建っていると、「住宅用地の特例」という優遇が受けられます。

住宅用地の特例によって、固定資産税が最大で1/6、都市計画税が1/3にまで減額されます。

家を解体してしまうと、特例が適用されなくなるため税負担が大きくなります。

また、解体費用は、およそ100万~200万ほどかかり、なかなかの大金です。

(解体費用がいくらかかるか知りたい方は、無料で解体費用の見積もりができる解体無料見積もりを使ってみるとよいでしょう)

| 運営会社 | 安心解体業者認定協会 |

|---|---|---|

| 運営開始時期 | 2015年 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 約5万人 | |

| 提携会社数 | 870社 | |

| 同時依頼社数 | 3社 |

解体費用については、こちらの記事もご確認いただければと思います。

相続などで手に入った住宅は古い場合が多く、そのままで売れない場合は建物の解体を検討してくはいけません。解体費用は解体したい家により大きく異なります。相場を知らずに解体工事を進めてしまうと多額の費用がかかってしまい、苦労して土地を売却[…]

固定資産税や特例については、適用の期間や条件が少々複雑です。

家を解体しようとする場合は、不動産会社に相談してからでも遅くはないでしょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

親戚の家を相続した、親が高齢になったので家を売ってマンションに引っ越したい。そうなった時に古い家は売れるのか…不安に思っている方は多いようです。結論から言うと古い家でも売れます。ただし、そのまま売ろうとすると売却に1年以上か[…]

親族の合意を得てから売る

親の家を売るときは、関係する親族の了承を得てから売却しましょう。

全員が納得していないのに売却をすすめてしまうと後々裁判沙汰に発展する..なんてこともあり得ます。自分や家族だけでなく買主にも影響が及んだ場合、損害賠償を請求され何百万円も失う可能性があるので要注意です。

また、相続後の家を売る際には、家の所有者全員の合意を得て売却する必要がありますが、この際誰か一人が代表で家を売却し現金化し所有者に分配する方法がおすすめです。

自分の持分のみを売却することもできますが、そうなると面積が小さくなる、共有者とのトラブル発生の可能性があり売却価格が極端に低くなってしまいます。

関係者の合意を取ってから売却することが親の家を高く売る秘訣になります。

土地には所有権が存在し、複数の人が権利を持つ共有名義も認められています。単独名義でも共有名義でも同じ土地ですが、共有名義の土地には扱いが難しい側面もあります。実際に共有名義で土地や不動産を持っていて、売却に悩んでいる方も多い[…]

親の土地や家を売るときにかかる税金について

親の土地や家を売る際には、税金がかかってしまいます。

思わぬ形で、小さくない支出をすることになりますから、売る際の税金については知っておきたいものです。

しかし、その税金を抑えることもできます。

使えるものは使わないと、損をすることになりかねません。

利益が出たときに支払う「譲渡所得税・住民税」

納める額が多く、支払う必要があるのかややこしいのが譲渡所得税です。

譲渡所得税は、不動産を入手した額より売却した額が大きくなり利益を得た場合に支払う必要があります。

譲渡所得税があるのは、「不動産の売却で利益がでたら税金を払いなさい」という極めて単純な理屈です。

しかし、不動産は取得するときにも譲渡するときにも費用を伴うので、それぞれの費用を控除して、純利益に相当する譲渡所得だけに課税されます。

「譲渡所得税・住民税の計算方法

譲渡取得税・住民税は、下記の計算式によって計算されます。

・課税譲渡所得=譲渡所得-特別控除額・譲渡所得税額=課税譲渡所得×譲渡所得税率

・住民税額=課税譲渡所得×住民税率譲渡収入:売却によって得られた収入

譲渡費用:売却によって負担した費用

取得費:取得時の費用と負担した費用

※特別控除額については、重要なので後述

譲渡所得税率は、家の所有期間が「5年を超える場合」と、「5年以下の場合」で異なります。

5年を超える場合に発生する譲渡所得を長期譲渡所得、5年以下の場合に発生する譲渡所得を短期譲渡所得と呼びます。

| 譲渡所得税率 | 住民税率 | |

|---|---|---|

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

譲渡所得税と住民税をあわせると、この2つで税率が約2倍も違うことがわかります。

もし、難しくて一度に理解することが難しいという人は、利益が出たら支払う税金が増えるという認識だけもっておくとよいでしょう。

実際に家や土地を売る前に不動産会社に相談すると、どのくらいの譲渡所得税を支払うか教えてくれます。

具体的に計算してみたい、計算事例を見たいという方はこちらが参考になります。

土地や住宅などの不動産を売却する際、不動産の取引額が大きいほど多額の税金がかかります。税金の知識やその控除(節税)方法を知らないで不動産を売却すると、支出が多くなって損をしてしまいます。そこで、費用を抑える工夫が必要となります。[…]

譲渡所得税を抑える3,000万の特別控除

譲渡所得税の計算方法の中で、「特別控除」という言葉がでてきました。

特別控除とは、家や土地を売って得た利益から一定の金額を控除(減ら)しますというものです。

特別控除にはいくつかありますが、覚えておくべきは、3,000万円の特別控除の特例です。

3,000万円の特別控除を使うことで、譲渡所得から3,000万を引くことができます。

これは親の家や土地を売るときにも適用できます。

しかし、どんな土地や家でも3,000万の特別控除の特例が使えるかというと、そうではありません。

特に、親の土地や家を売る際は、下記の条件を抑えておく必要があります。

- 住まなくなった日から3年目を迎えた年の年末まに売った

- 売る前年または前々年までに、他の特例を使用していないこと

- (土地の場合)解体から1年以内で売買契約が締結されている

- (土地の場合)解体から売買契約まで他の用途に使用していない

特に、親の土地や家を売る際は、親が住まなくなってから3年目を迎えた年の年末までに売らないと控除が使えない点に注意しましょう。

更に親が亡くなっている場合には、過去2年間に3,000万の特例を受けていないかも確認しておきましょう。

2019年10月から2度目の消費税増税が決定しており、内閣官房長官の記者会見によるとリーマンショックのような経済情勢の悪化がない限りは予定通り施行されます。日本にはさまざまな事柄に税金がかけられており、消費者の税負担が大きくのしかかって[…]

仮に、親の家が空き家になっている場合でも一定の条件を満たせば3,000万の特別控除を使うことができます。

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例

また、これらの特例を使った場合は、譲渡所得が0であっても確定申告を行う必要があります。

土地を売却した、または土地の売却予定がある方向けに確定申告についてお伝えします。土地を売って利益が出た場合は税金を払う必要があります。土地売却をして利益が出た場合、税金を払うために必要なのが確定申告の手続きです。税金を支[…]

まとめ:状況に応じて適切な方法をとることが大切

どの状況でも家や土地を売ることができるのは所有者に限られます。

親名義のまま売ることが許されるとすれば、委任状による代理と成年後見人による代理で、成年後見人による代理は、売却が親のために必要な場合だけです。

したがって、子が自由に売るためには、名義変更を先にしなくてはならず、相続なら複数の相続人でトラブルの可能性、相続前なら高い贈与税が発生します。

このように、どのケースだろうと、不動産の売却というのは一筋縄では進みません。

- 相続した家や土地は名義変更してから行う

- 親の代わりに売る場合は委任状が必要になる

- 成年後見人は親に代わって売却できる

親の家や土地を売りたいときは、この3つを覚えておけば大抵は大丈夫です。

くれぐれも、親に無断で売ろうと思わないようにしましょう。

なお、家を売る際の全体像や流れ、ポイントはこちらの記事をご覧ください。

家を売る際に最も重要なのは不動産会社選びです。不動産会社に頼ると家を安く売られてしまうのではないか、騙されるのではないか…と思われがちですが、実はその逆。良い不動産会社や担当者に依頼することで、家を高く売ったり早く売ったりすることが[…]

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |