親の土地を初めて相続した人は、

- 相続したら、何から始めればいいだろう

- 相続した土地の処分はどんな方法があるのだろう

- 土地を相続したときの税金はいくらかかるだろう

と頭を悩ませていることと思います。

この記事ではそんな方々のために、

土地の相続の方法、相続時にかかる税金、状況別のおすすめの土地処分方法、節税対策についてご紹介します。

この記事を読めば、土地の相続や処分が初めての方でも、自分に合った土地の処分方法を選択し、節税対策までできるようになります

土地の相続の方法 7つのステップを知ろう

まず初めに土地の相続の方法を7つの段階を踏んで習得していきましょう。

【土地相続①】被相続人の死亡届を提出する

被相続人(土地を相続する人)が亡くなったら、死後7日以内に死亡届出書(死亡診断書又は死体検案書に医師の記入・押印があるもの)と届出人の印鑑をもって、届出をしましょう。

届出をする場所に関しては、死亡地、死亡者の本籍地、届出人の住所地(所在地)のいずれかの区役所・町村役場です。

【土地相続②】遺言書の有無を確認する

相続することになったら、最初に被相続人が遺言書を残していないかを確認しましょう。

自筆証書遺言や秘密証書遺言の場合には、勝手に開封することはできないため、家庭裁判所に遺言書を提出して検認を受ける必要があります。

これは遺言書の改ざんを防ぐために行われます。

公正証書遺言の場合は公証人が遺言書を作成しています。

そのため、すでにその内容などは記録されているため検認の必要はありません。

遺言書がある場合には遺言書にそって相続が行われます。

しかし、遺言書がない場合には法定相続で遺産を配分して相続するか、遺産分割協議を行って遺産の配分を決める必要があります。

【土地相続③】法定相続人を調べる

遺産の相続がある場合、誰が相続人なのか調べる必要があります。

そのため、被相続人の生まれた時から死亡した時までの戸籍謄本や除籍謄本を取得して全ての法定相続人を確認しましょう。

法定相続人の数によって基礎控除額も変わるため、法定相続人を調べる作業は重要です。

また、配偶者は常に相続人になり、子供がいる場合には子供も相続人として人数に含めます。

【土地相続④】相続財産を確認する

相続する遺産には土地や家、預貯金や貴金属、宝石などのように資産としてプラスになるものものがあります。

しかし、相続する時には全ての資産を相続することになるので、住宅ローンが残っていたり、カードローンがあったり、未払いの税金があったりするとそれらのマイナス資産も相続することになります。

そのため、相続する前にはプラスになる資産とマイナスになる資産全ての遺産総額を把握して、相続するか相続放棄するかを考えなければなりません。

【土地相続⑤】相続分割協議を行う

遺産分割協議は、被相続人の遺産を相続人全員でどのように分割して相続するかを決めるものです。

遺産分割協議の内容は遺産分割協議書として書面化し、全員が同意した後に署名捺印を行います。

この遺産分割協議でもめると、相続の手続きを進めることができません。遺産の分割の方法は主に4つの方法があります。

| 換価分割 | 遺産を現金化して分割する方法です。この方法だと公平に分割することができます。しかし、土地や建物などの不動産を残すことはできません。 |

|---|---|

| 現物分割 | 遺産をそのままの状態で相続人に振り分ける方法です。相続人同士で話し合い、どの遺産を分割するかを納得できるのであれば、一番わかりやすい分割方法です。しかし、公平には分割することは難しくなります。 |

| 代償分割 | 相続人の一人が土地や建物を相続し、他の相続人に対して相続額相当分の金銭を支払う方法です。この方法だと不動産を残すことができます。しかし、不動産を相続する人は他の人に支払う分の金銭を用意する必要があります。 |

| 共有分割 | 相続人全員で土地や建物を相続し共有する方法です。この方法だと家を売却する時や建て替えやリフォームを行う時には、相続人全員の合意が必要になります。のちにトラブルになることが多い分割方法なので、おすすめはできません。 |

【土地相続⑥】遺産分割協議書を作成する

遺産分割協議書は、相続登記や相続人同士のトラブルを未然に防ぐことを目的として作成されます。

この書類は、自分達で作成する方法もありますが、司法書士に作成の代行を依頼できます。

相続人同士で争いが起きている場合や、相続人の関係が複雑である場合などは、司法書士に遺産分割協議書の作成の代行を依頼すべきです。

自分達で作成する場合は、法務局のホームページや金融機関のホームページからダウンロードして書式を利用できます。

遺産分割協議書は、以下の点に注意して作成するようにしましょう。

- 不動産を相続する場合、登記簿謄本通りに記載

- 預貯金がある場合は、支店名や口座番号も記載

- 遺産分割協議以降、新たな財産が発覚した場合の手順を記載

- ページが複数になる場合、製本と割印をする など

【土地相続⑦】相続登記を行う

遺産分割協議で、固定資産税を支払う相続人を明確にしたり土地の活用方法が検討されると、速やかに相続登記を行います。

相続登記は、法務局の窓口やオンラインで手続きできます。

不動産の相続登記を行う際には、以下のような書類の準備が必要です。

- 被相続人の戸籍謄本

- 被相続人の住民票の除票か戸籍の附票

- 相続人の戸籍謄本

- 相続人の住民票

- 遺産分割協議

- 相続人全員の印鑑証明書

- 登記簿謄本

- 固定資産評価証明書

なお、遺言がある場合は、遺言書と遺言執行者の選任審判書謄本が必要です。

相続の方法については、こちらに詳しくまとめたので合わせてご覧ください。

故人が相続の準備をすることはあっても、相続する側が手続きの準備などをしていることは少なく、相続が決まってから相続について調べる方もいるでしょう。預貯金など既に現金化されているものは相続しやすく他の相続人とも分けやすいですが、問題は土[…]

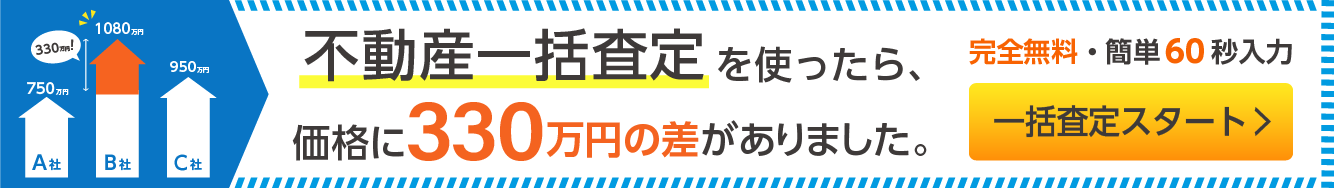

相続した土地の売却を考える場合には、不動産一括査定を利用して不動産会社に査定を依頼しましょう。簡単な物件情報の入力だけで気軽に不動産会社へ査定を依頼できますし、仲介の契約を結ぶまでは無料で利用できます。家がいくらで売れるかを確認しておきましょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

土地を相続したときにかかる4つの税金

次に、土地を相続したときにかかる4つの税金についてみていきましょう。

名義を変更するための登録免許税

親が残した土地を相続する時には、その土地の名義を親の名前から自分の名前へと変更しなければなりません。

この名義変更する手続きを相続登記と言います。この相続登記には、特に手続きに義務や期間は定められていません。

しかし、相続登記を行わないと、いざその土地を売却したり、担保にして融資を受けたり、貸し出したりすることもできません。

また、登記をせずに放置している間に相続人のうちの一人が亡くなると、その権利は次の相続人に引き継がれて相続人が増える可能性があります。

このような場合、遺産分割協議で土地の所有者となる人物や固定資産税の支払い方法がある程度決まっていても、相続登記に関する意見の調整や書類を集めることが、新たな相続人の発生が原因で困難になる可能性があります。

相続登記は、相続を知ったら速やかに行うことをおすすめします。

相続税

相続によって土地を手に入れた場合には、相続税がかかることがあります。

相続税は、全ての人が支払うわけではありません。

相続税には基礎控除があって、その基礎控除を上回る相続財産がある場合にのみ課税されます。

そのため、相続税額を調べる時には、まずは相続財産を正確に把握する必要があります。

相続税には基礎控除がある

相続税には、消費者の税金による負担を軽減するために基礎控除が設けられており、財産の総額から基礎控除を差し引くことができます。

基礎控除額は、以下の計算で求めることができます。

3,000万円の部分は「定額控除」と呼ばれており、経済情勢に合わせた改正が行われてきたという経緯があります。

例えば、平成6年の改訂では5,000万円でしたが、平成27年には3,000万円に改正されています。

600万円の部分は「法定相続人数比例控除」と呼ばれており、定額控除と同様に経済情勢に合わせた改正が行われます。

定額控除は直近の改正で2,000万円アップしていますが、法定相続人数比例控除は1,000万円から600万円にダウンしています。

なお、基礎控除額は相続人の数で変動しますが、基本的には基礎控除が財産の総額を下回れば相続税の申告は不要です。

相続税の計算方法

土地の相続税は、土地の評価額に対して、決められた税率をかけることで求めることができます。

8,000万円の土地を相続する場合、配偶者と子供2人で相続する時の相続税額は以下のようになります。

民法では、配偶者が2分の1、子どもが4分の1と法定相続分の割合が定められており、相続税も同様の配分で納税しなければなりません。

子供:8,000万円の4分の1 2,000万円

子供:8,000万円の4分の1 2,000万円

次に、上記の遺産総額をそれぞれ以下の税率の速算表にあてはめます。

| 課税の対象となる遺産総額 | 税率(%) | 控除額(万円) |

|---|---|---|

| 1,000万円以下 | 10 | – |

| 3,000万円以下 | 15 | 200 |

| 5,000万円以下 | 20 | 200 |

| 1億円以下 | 30 | 700 |

| 2億円以下 | 40 | 1,700 |

| 3億円以下 | 45 | 2,700 |

| 6億円以下 | 50 | 4,200 |

| 6億円超 | 55 | 7,200 |

それぞれの相続税の金額は、以下のように計算することができます。

- 配偶者:4,000万円 × 20% - 200万円 = 600万円

- 子供:2,000万円 × 15% - 50万円 = 250万円

なお、配偶者の他に法定相続人がいない場合は、配偶者が全てを負担します。

ここまで、計算してみて、「そもそも、土地の評価額はどのように算出すればいいのだろう」と疑問に思った方がいたのではないでしょうか。

土地の評価額は、国税庁が発表している相続税路線価を調べる、または納税通知書に一緒に送られてくる課税証明書から固定資産税評価額を調べることによって求めることができます。

相続税路線価の調べ方や、固定資産税評価額の調べ方について以下の記事にまとめましたのでぜひ、ご覧ください。

財産や不動産を相続した場合、あまりに突然のできごとで、 相続の手続きって何から始めればいいのだろう 税金がかかるらしいけど、いくらかかるのだろうと頭を悩ませているのではないでしょうか。初めての相続、大[…]

仲介手数料にかかる消費税

相続した土地を処分する方法として、土地を売却する方法を選択した場合、不動産会社に仲介を依頼することになります。

その場合、不動産会社に仲介手数料を支払いますが、その際に消費税がかかります。

仲介手数料は、不動産会社によって変わりますが法律でその上限が決められています。上限額は、以下の通りです。

| 売買代金 | 仲介手数料 |

|---|---|

| 200万円以下の部分 | =5%+消費税 |

| 200万円を超え400万円以下の部分 | =4%+消費税 |

| 400万円を超える部分 | =3%+消費税 |

このように、仲介手数料を算出するためには、土地の売買価格を「200万円以下の部分」と「200万円を超え400万円以下の部分」と「400万円を超える部分」の3つに分割して、その合計金額を足したものが仲介手数料となります。

例えば、1000万円の土地を売買したときの仲介手数料額は、(消費税は8%で計算)

| 200万円以下の部分 | 200万円×5%+消費税=8000円 |

|---|---|

| 200万円を超え400万円以下の部分 | 200万円×4%+消費税=6400円 |

| 400万円を超える部分 | 600×3%+消費税=1万4400円 |

| 合計 | 8000+6400+14400=28800円 |

となります。

売却益が発生したらかかる譲渡所得課税と印紙税

土地を売却する時には、売却益に対して税金の納税義務が生じます。

売却益とは、土地の売却費用からその土地を購入したときの金額や譲渡費用を引いたときに残る利益のことです。

税金の税率は土地の所有期間で税率が変わります。5年を超える時には長期譲渡所得になります。そして、基準所得税の2.1%が併せて課税されます。

| 所得税 | 住民税 | |

|---|---|---|

| 長期譲渡所得(所有期間が5年を超える) | 15% | 5% |

| 短期譲渡所得(所有期間が5年未満) | 30% | 9% |

なお、売買契約を行う時の契約書には印紙を貼付する必要があります。

印紙税の額は売却金額で変わります。印紙税の金額は以下のようになります。

なお、2020年3月31日までは軽減税率が適用されます。

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 500万円を超え1,000万円以下のもの | 10,000円 | 5,000円 |

| 1,000万円を超え5,000万円以下のもの | 20,000円 | 10,000円 |

| 5,000万円を超え1億円以下のもの | 60,000円 | 30,000円 |

| 1億円を超え5億円以下のもの | 10万円 | 60,000円 |

| 5億円を超え10億円以下のもの | 20万円 | 16万円 |

そして、土地を売った時には、税金のほかにも売却の仲介を依頼した不動産会社に対して仲介手数料の支払いがあります。

この仲介手数料は、以下のように宅地建物取引法で売却金額に応じた上限が定められています。

| 売却金額 | 上限 |

|---|---|

| 200万円以下 | 売却金額の5%以内 |

| 200万円超400万円以下 | 売却金額の4%以内 |

| 400万円超 | 売却金額の3%以内 |

家や土地など不動産は、買う時はもちろん売る時にも税金が発生します。売る時の税金は必ず支払わなくてはいけないものと、条件によって支払いが発生するものがあり、購入の際より少し複雑です。事前にどのような税金が発生するのか知っておか[…]

相続した土地の処分方法3つからおすすめを紹介

第3章では、相続した土地の処分の仕方を土地の状態別におすすめの方法を紹介します。

まとまったお金にしたい時は売却する

相続遺産を現金化して分割する換価分割を検討している方や、土地をまとまったお金にしたい方は、土地を売却することをお勧めします。

相続する土地が自宅から離れた場所にある場合、将来的に誰も住む予定もなく活用する予定もなければ、毎年固定資産税の支払いが負担になってしまいます。

このような場合には、相続した土地を手放すことになってしまいますが、売却がおすすめです。

売却することで、まとまった現金を手に入れることができ、そのお金を相続税の支払いに充てたり、子供の教育費に充てたりと他に活用することができます。

土地の売却の方法や流れについて詳しく知りたい方はこちらをご覧ください。

土地は所有しているだけで固定資産税がかかるため、自分では使わない土地を相続したとき早く売却したい気持ちになるでしょう。土地は売却してしまえば税金を払う義務から解放されますし、売却金額が手に入りハッピーになれると思いますが、売却金額は[…]

また、土地の売却を検討する場合、まず初めに行う行程が土地の査定です。

土地の査定とは不動産会社が無効3カ月以内に売れそうな価格を算出してくれる行為のことです。

査定額は不動産会社によって数百万円異なることが多々あるため、土地を高く売却したいのであれば複数の不動産会社に査定をしてもらうことが重要です。

不動産一括査定サイト「HOME4U」を使うと一度査定をしたい土地の情報を入力すると複数の不動産会社に査定を依頼することができます。

自分で複数の会社に連絡をする手間を省くことができますし、無料ですのでこの機会にぜひ査定を依頼しましょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

「相続した土地で何か事業を始めて設けたい」場合や、「周辺で駐車場や資材置き場のニーズがある」ような場合は、相続した土地で駐車場経営やトランクルーム経営を行う土地活用の選択肢もあります。

土地活用と聞くと、初心者には難しそうな感覚を受けますが、すべてを自分一人で行う必要はなく、管理をプロの業者に委託することもできます。

「土地活用の無料プラン比較【HOME4U】」を利用すれば、無料でプロの土地活用業者に自分の土地に合った土地活用プランを提示してもらえます。

サイトを利用したからといって土地活用を絶対にやらなければいけないわけではありません。資料請求だけ行うこともできるので気軽に利用してみてはいかがでしょうか。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 50社 |

土地活用にはたくさんの活用方法があり、自分の土地に適したもの、初期費用、収益性などをきちんと見たうえで活用方法を決めないと赤字になってしまいます。ですが、土地活用をせずに使わない土地を所有していると、固定資産税などの管理費がかかりま[…]

負の遺産を相続した場合は相続放棄する

相続したものが土地だけでなく、借金などの負の遺産も相続し、その金額が相続によって得るものよりも大きい場合、相続放棄するという方法があります。

ただし、相続を放棄する時には相続財産全てを放棄することになります。

そのため、不要な土地の他に預貯金や有価証券などプラスの資産がある場合でもその遺産も放棄しなければなりません。

また、相続人が相続が開始したと知ってから3か月以内に、相続人になるかならないかを決めなければならないことが相続法によって定められています。

相続の放棄を考える時には全ての遺産の総額を把握して、相続をするか放棄するかを考える必要があります。

プラスの資産が多い場合には、不要な土地もまとめて相続することも視野に入れることになります。

売れない土地を相続した場合は寄附する

相続した土地が田舎にあって、売却を依頼してもなかなか売却先が見つからない、交通の便が悪かったり、インフラの整備が不十分であったりする場合には、売却できないケースがあります。

このような場合には、土地を無料で譲渡するという方法がおすすめです。

土地を寄付する場合、自治体に寄付する、法人に寄付する、個人に寄付するの3つの方法があります。

自治体に寄付する

土地を寄付する方法の1つに土地を自治体に寄付するという方法があります。

自治体に土地を寄付する場合は、

- 担当窓口で土地を寄付したい旨を伝える

- 自治体の担当者による土地の調査が入る

- 調査後、審査が通れば、必要書類に記入する

という流れをとります。

ただし、自治体では、土地の寄付は受け付けていないケースが多いのが現状です。

なぜなら、自治体は土地の所有者から固定資産税を徴収しそれを財源としています。

そのため、土地の寄付を受け付けてしまうと財源を減らすことになるためです。

ただし、まれに受け付けしている自治体もあるため、売却先や寄付先が見つからない時には各自治体のホームページを確認してみると良いでしょう。

公益法人に寄付する

土地を公益法人に寄付するという方法も考えられます。

後に説明しますが、個人が個人に土地を寄付する際は、寄付を受けた相手に対して、所得税が課せられます。

しかし、資産を公益法人等に寄附した場合において、その寄附が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与することなど一定の要件を満たすものとして国税庁長官の承認を受けたときは、この所得税について非課税とする制度が設けられています(租税特別措置法第40条)。

そのため、このような公益法人を探すのも手です。

ただし、公益法人に土地を寄付しても、所有権移転登記費用は掛かります。

※参考:公益法人等に財産を寄付した場合の譲渡所得税等の非課税の特例のあらまし|国税庁

個人に寄付する

個人に土地を寄付することを考える際は、まず、隣人に声をかけてみることをお勧めします。

隣人の土地が旗竿地だったり、接道面積が小さく、建物の再建築が法律によって禁じられていた場合、隣の家の土地は喉から手が出るほど欲しいものだからです。

しかし、個人へ土地を寄付する場合、相手方に所得税が課せられてしまいます。

寄付を受けた相手方は、土地の贈与(収入扱い)を受けたとみなされるからです。

自分では使わない土地を相続したり、売れそうにない土地を持っていたりする場合、「土地を誰かに寄付したい」と思うこともあるでしょう。「無償で土地を渡す」と言えば、すぐに相手が現れるような気がします。しかし、実際には、発生する税金や管理の[…]

土地を売りに出したのになかなか売れないと、「自分の土地は売れない土地なんだ、しょうがないからこのままにしておこう」と売却するのをあきらめたくなります。無理もありません。土地の売却には時間と手間がかかり、売れないと精神的につらくなってしま[…]

相続した土地を処分せずに放置したときのデメリット

相続した土地を処分せずに放置することは、デメリットが多いため、できるだけ早く処分方法を検討するべきです。

税金(固定資産税)の支払いが続く

土地は所有している限り、固定資産税の支払いをしなければなりません。

田舎の土地で売却先が見つからないような土地ならば、固定資産税もそれほど高くない場合が多いでしょう。

しかし、その支払いが10年20年と続くと大きな額になります。

将来の損失を広げないためにも、不要な土地は早めに売却すると良いでしょう。

土地を売却する時には、不動産会社の選び方が大切です。不動産会社はそれぞれ得意分野があります。

そのため、土地の売却に長けた不動産会社の選択が必要です。土地の売却に適した不動産会社を見つける場合は不動産の一括査定サイトを利用すると良いでしょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

親が高齢で施設に入ってしまった、自分と同じ家に住むことになったなどの事情で慣れ親しんだ田舎の実家が空き家になってしまうとき、どうすればいいのだろうと不安になります。空き家を所有し続けていると、固定資産税を払い続けなければならない、倒[…]

土地が荒れてご近所や通行人から苦情が来る

相続した土地を放置していると、土地は雑草がのび害虫が発生するなどし、荒れ果ててしまいます。

また、荒れた土地には不法投棄が行われることがあります。

そして、いざ土地を売りたくなっても、荒れたままの状態では売ることはできません。

荒れ果てた土地は草刈や整地などを行い、きれいにしてからでないと売却する時に不利になります。

そして、害虫は近隣住民へ被害を与える可能性があります。

また、不法投棄があればそれらの廃棄物を処分する費用がかかります。

例えば、放置している際に、瑕疵(不具合)で他人に損害を与えたときは、民法第171条によって損害に対する賠償責任を負います。

特に土地の放置の場合は、庭木が敷地からはみ出したことによる損害、不法投棄や害虫・犬猫等が棲みつくことによる異臭・悪臭が該当しやすいので注意が必要です。

固定資産税と同時に、放置し続けるリスクは意外と大きいため、思わぬときに露呈してしまうととても面倒です。

また、放置し続けると、更に子どもの世代に引き続くことになり、経済的にも精神的にも負担をかけることになりかねません。

負の遺産を残さないためにも、直視して今のうちに処分のための行動を起こしましょう。

相続した土地を売却した時にかかる税金を節税する方法

土地を相続し、その土地を売却すると、相続税と譲渡所得税がかかることを学びました。

では、これらの税金を節税する方法はないのでしょうか?

あります。それは、3000万円の特別控除を利用する方法と取得費加算の特例を利用する方法です。

3000万円の特別控除・取得費加算の特例とは何か、またその制度を利用するために必要な条件は何なのか見ていきましょう。

3000万円の特別控除とは?

3000万円の特別控除とは、相続した土地はその相続を知った日の翌日から3年と10カ月以内に売ると、売却した土地の分の相続税を取得費として譲渡費用から控除することができる特例のことです。

ただし、この控除を受けることのできる土地は限られていて、相続により取得した空き家つきの土地を解体して更地にした場合です。

3000万円の特別控除を利用するための条件

3000万円の特別控除を受ける場合の条件は、以下のようになります。

- 相続の直前まで被相続人が居住していたこと

- 2013年1月2日以降に相続が発生していること

- 相続後売却まで空き家であること

- 相続又は遺贈により取得した被相続人居住用家屋の全部の取壊し等をした後に被相続人居住用家屋の敷地等を売ること。

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること。

- 売却代金が1億円以下であること。

なお、「3,000万円の特別控除」は、2016年4月から2019年12月31日の間に売却したものに限ります。

また、「3,000万円の特別控除」は、「取得費加算の特例」と併用することはできません。

参考文献:被相続人の居住用財産(空き家)を売った時の特例|国税庁

取得費加算の特例とは?

取得費加算の特例とは、取得費(土地を購入した時にかかった費用)に、相続税額を一定金額取得費に加算できる制度です。

これによって、譲渡所得税額を節税することができます。

なぜなら、譲渡所得税額は、譲渡所得(売却益)が発生すると売却益に税率がかけられて課税されますが、譲渡所得(売却益)は

という式で計算され、取得費加算の特例によって取得費が増えると、譲渡所得(売却益)が少なくなり、結果的に譲渡所得税も減ります。

取得費加算の特例を使うと、以下の計算式にしたがって、加算される取得費が計算されます。

取得費加算の特例を利用するための条件

取得費加算の特例を利用するための条件は以下の通りです。

- 相続や遺贈により財産を取得した者であること。

- その財産を取得した人に相続税が課税されていること。

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

また、この特例を受けるためには、確定申告を必ず行う必要があるので、忘れずに行うようにしましょう。

相続した土地を処分する時の注意点

古家がある場合には解体費用がかかることがある

相続した土地に建物が建っていた場合には、建物と一緒に土地を売却する方法と、更地にして土地を売却する方法があります。

建物を解体して土地を売却する場合には、解体費用がかかります。

古すぎる家だと売却先が見つからないため更地にすることで、売却先を見つけることができる場合があります。

解体費用は素人にはどのくらいの費用がかかるのか予測がつきません。

そのため、業者に依頼して見積もりを出してもらっても、その価格が高いのか安いのか判断できない人も多いでしょう。そのような時には複数の解体業者に見積もりを取ることをおすすめします。

「解体無料見積もりガイド」なら、家の解体の見積もりを一度に3社の解体業者に見積もりを依頼することができます。トラブルの多い解体工事も「解体無料見積もりガイド」なら厳選された業者なので安心して任せることができます。また、複数の見積もりを比較して業者を選ぶことができるので、より安い解体業者を見つけることができます。

また、以下の記事では、建物の解体にかかる費用の相場と見積もり事例についてまとめています。ぜひ、ご覧ください。

相続などで手に入った住宅は古い場合が多く、そのままで売れない場合は建物の解体を検討してくはいけません。解体費用は解体したい家により大きく異なります。相場を知らずに解体工事を進めてしまうと多額の費用がかかってしまい、苦労して土地を売却[…]

相続した土地が農地である場合には農業委員会に相談する

相続した土地が農地である場合、売却は難しくなります。

農地の売却は国の農地の確保のために売却には厳しい制限があるからです。

そのため、相続した土地が農地の場合には農業委員会に相談すると良いでしょう。

農業委員会に相談することで、農業従事者へと農地の売却を斡旋してもらうことができる場合があります。

農地の売却は簡単にできないのが現状です。

そのため、相続の遺産の中に農地が含まれている時には注意が必要です。

確定申告を忘れないで行う

最後に、土地を売却して、譲渡所得(売却益)が発生したら、確定申告を忘れないようにしましょう。

確定申告をすることで、税金はかかりますが、同時に取得費加算の特例の受けることができます。

確定申告の方法や必要な書類については以下の記事を参考にしてください。

土地を売却した、または土地の売却予定がある方向けに確定申告についてお伝えします。土地を売って利益が出た場合は税金を払う必要があります。土地売却をして利益が出た場合、税金を払うために必要なのが確定申告の手続きです。税金を支[…]

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

土地を相続したけれどいらない場合どうすればいいの?

自分で相続した土地を使わない場合、「売却」「相続放棄」「寄付」の3つの方法のいずれかを選択して土地を手放すとよいでしょう。

具体的な方法については、「相続した土地の処分方法3つからおすすめを紹介」で解説します。

土地を相続するために必要なことは?

土地を相続するためにまず初めに行わなければいけないことは、被相続人の死亡届の提出です。このほかにも遺言書の有無を確認したり、法定相続人を調べたりなど複数しなければいけないことがあります。

詳しいステップは「土地の相続の方法」でご紹介します。

土地を相続するときに気をつけなければいけないことは?

土地を相続するときの注意点は2つあります。1つめは土地を相続すると税金がかかるということ。

2つめは、不要な土地を所有し続けていると固定資産税を払い続けなければならず長期的に損をしてしまうということです。詳しくは「土地を処分せずに放置したときのデメリット」で解説します。