転勤が決まったら、購入した家をどうするべきか…悩みどころでしょう。

家を売るべきか貸すべきか、何から考えれば良いかどんなことに気をつけるべきか分からない方は多いです。

どちらを選ぶべきかは家の立地や状態によって一概には言えませんが、主に考えるべき点は3つ。

その3つを把握して、家を売るか貸すかを考えてみましょう。

転勤から帰ってきた時に後悔をしないように、家を売るべきか貸すべきかは慎重に判断しましょう。

ポイント1:家を売った(貸した)際の収入を知る

家を売るべきか貸すべきか迷っている際、多くの人が気にしているのが収入。不動産という大きな資産が動くので損をしたくないと思うのは当然です。

家の売却額と賃料を比較してみましょう。

今回は分かりやすいように、以下の家を例に売る場合と貸す場合を比較してみましょう。

路線価:50万円

土地面積:70㎡

購入金額:4000万円

毎月諸費用:15万円(ローン・火災保険など含む)

家の売却額を計算する

家の売却額を知る方法は2つあります。

1つめは不動産一括査定サイトを使って無料で不動産会社に査定をしてもらう方法です。

不動産会社による査定とは、家を売ったらいくらになるのかを不動産会社が計算してくれる方法です。不動産会社が周辺の相場や今住んでいる家の状態を見て詳しい価格を教えてくれるので自分で調べるよりも簡単に正確な価格が分かります。

不動産一括査定サイトでは、実際に不動産会社に家を見てもらい詳しい査定額を受け取る訪問査定とメールでのやり取りのみで査定額を受け取る机上査定の2種類から選べます。ご自身の状況によって自分に合ったほうを選ぶとよいでしょう。

サイトを使うと査定額だけでなく、家を売るか貸すかの相談もでき大変便利です。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

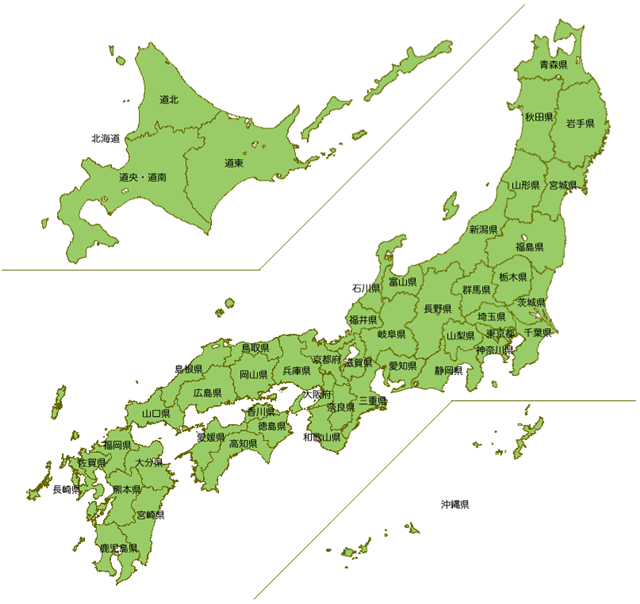

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

2つめは公示地価を使って自分で計算する方法です。公示地価とは、国土交通省によってきめられた公的な土地の価格であくまで代表的な土地の価格なので、公示地価を使って調べた家の価格は概算価格となります。

土地には4つの価格があるとされ、公示価格はその1つです。公示価格は毎年新聞やテレビで発表される地価や地価の変動のニュースでなじみ深いもので、他の土地価格の参考値にもなっています。この記事では、公示価格とは何なのか、どのように[…]

計算した結果は以下の通り。

3500万円×(1÷0.8)=4375万円

では、詳しく計算方法を見ていきましょう。

まず、自分の家の路線価を調べます。

国税庁が公開している路線価図・評価倍率表を使います。

地図で自宅を探し、自宅に面している道路に書かれている数字を調べます。書かれている数字は道路に面した土地の1㎡あたりの土地の価格(1000円単位)となり、これが路線価になります。

路線価が分かれば、あとは自宅の土地面積と共に以下の計算式に当てはめれば、売却額が分かります。

実際に売却する際は、家の状態や周辺環境などの情報をプラスし、価格が前後するので注意が必要です。

夫の転勤や子供の進学、離婚などで住み替えを考えている場合、今所有している家をできるだけ高く売りたいことでしょう。多くの方が気になるのが、自分の家がいくらで売れるかです。家を高く売るためには、家の売却価格を知るだけでなく、家が高く売れ[…]

家の賃料を計算する

賃貸の場合は、現在支払っている維持費がそのまま賃料になります。家を貸している間の大家業(設備故障の対応など)を専門業者に委託するのならここに1~2万円をプラス。これが家を貸しても損をしない最低賃料になります。

今回例にした家の場合なら、以下の価格が最低賃料です。

しかし、賃料の場合気をつけたいのは、周辺の賃貸物件とある程度揃えなくてはいけないことです。周辺の物件よりあまりにも賃料が高いと借り手がつきません。

不動産ポータルサイトを使って、住宅周辺の似たような戸建て賃貸の賃料を調べましょう。現在支払っている維持費と大きく差があった場合は1~2万円程度の幅で合わせた額が最終的な賃料に近い数字になるでしょう。

周辺の賃料や家の価値などを踏まえたより現実的な賃料を知りたい場合は、賃貸を扱っている不動産会社に賃料の算出を依頼する方法があります。

「HOME4U賃貸経営」を使うと、無料で全国70社以上の賃貸会社の中からあなたの家にぴったりな数社が紹介され、賃貸のプランを提示してもらえます。賃料だけでなく、家を管理会社に管理してもらう方法、転勤の間だけ家を貸すリロケーションなど様々なプランがわかるので「家を貸す」という行為に現実味が増し、家を売るか貸すかを判断しやすくなるでしょう。

依頼した会社からの返信は、メール、電話から選択できます。日中は連絡ができない方でもメールを指定しておけば、24時間いつでも内容を確認することができるので安心です。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 約70社 |

家を貸したいと思ったときに、不動産会社に仲介を依頼して借主を探してもらう通常の賃貸方法以外に、リロケーションというサービスがあります。リロケーションは比較的最近のサービスで、所有者の負担が大幅に軽減されます。多くの人にとって、マ[…]

賃料が判断の決め手

収入面だけで家を売るべきか貸すべきか判断する場合、調査した賃料がローンや固定資産税を含む維持費よりも安くなってしまった場合は売却した方が良いでしょう。維持費より安い価格で貸し出してしまえば、貸した分だけ赤字になってしまいます。

さらに、算出した売却額は今売った際の価格になります。転勤から帰ってきて数年で不動産を売却したとしても、今以上の価格になることはほとんどありません。賃料は赤字になり、売却額も下がってしまうのであれば今売ってしまうのが得と言えます。

逆に賃料が維持費と同じくらいかそれ以上に設定できるのなら、ローンの支払い分が減ります。転勤先で現在の維持費より安い所に住めば、その分得になります。

ポイント2:家を売るにも貸すにも、銀行に相談が必要

家を売るべきか貸すべきか悩んでいる方の多くは、まだローンを払い終えていない状況でしょう。住宅にローンが残っている場合、家を売る場合でも貸す場合でも銀行に相談が必要になります。

家を売る場合は一括返済の相談

住宅ローンが残っている家を売却する場合は、残っているローンを一括返済しなくてはいけません。

住宅ローンの返済が滞った時、銀行は差し押さえをできるように家に抵当権をつけています。家は抵当権がついていても販売活動をすることができますが、抵当権がついているということはいつでも家に住めなくなる可能性があるということ。

そのような危険な家を購入したいという人はおらず、実質売ることができないのです。

抵当権を外す条件は家のローンを全額返済することです。家を売却したお金で残債を返済。それでも足りない場合は自己資金で足りない部分を補って返済となるでしょう。

月々の返済ではなく、一括返済になるので銀行への相談が必要になります。

家を貸す場合はローンの相談

多くの金融機関で住宅ローンを組む際、購入した家に本人やその家族が住むことが条件となっているはずです。

人に家を貸すのは、この条件に反する行為です。場合によっては住宅ローンより利率の高い賃貸経営ローンへの変更を言われることもあるでしょう。

ただし、金融機関側も親の介護や転勤といった理由で家を一時期空けている間の賃貸は認めてもらえることも多いです。家を貸したい理由とどれくらいの期間家を空けるのかを伝え、貸したい旨を交渉すると良いでしょう。

ポイント3:家を売った(貸した)際のリスクを把握する

家を売っても貸してもリスクは発生します。売る場合と貸す場合でどのようなリスクが発生するのか把握して、売るべきか貸すべきか判断する際の材料にしましょう。

家を売る場合には1つのリスク

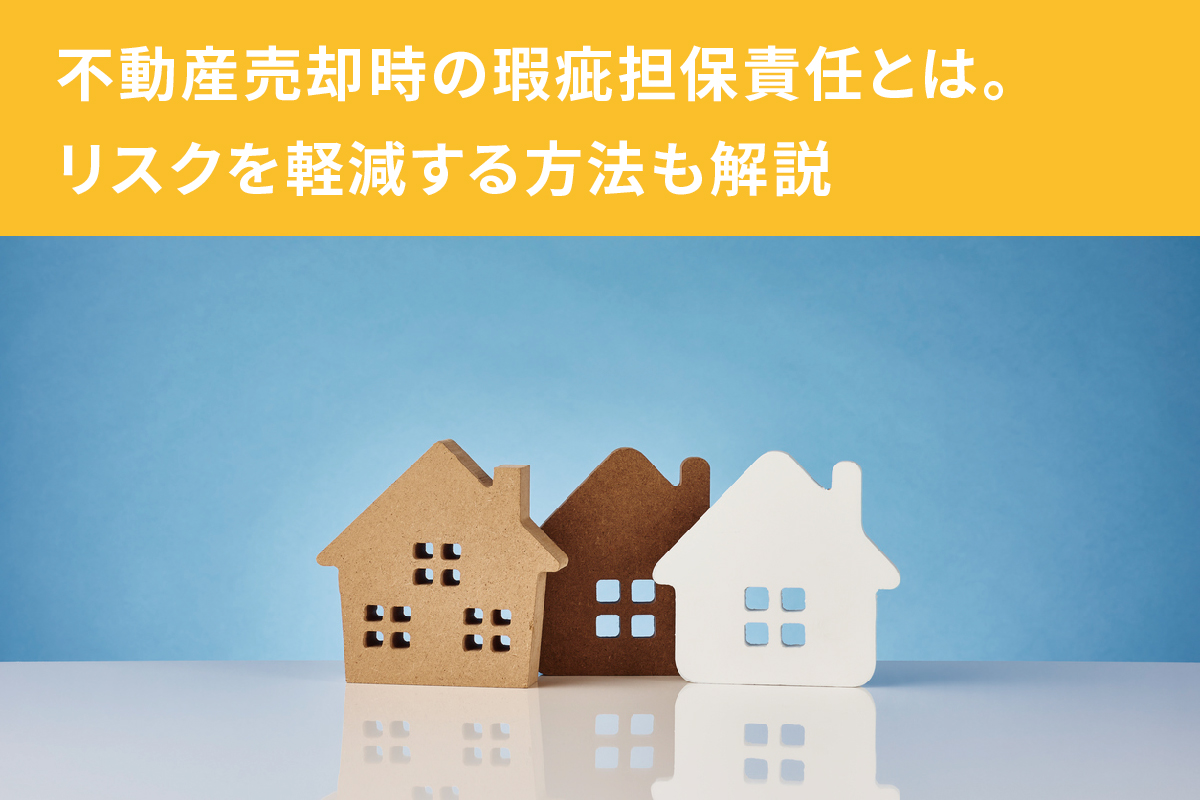

家を売る際のリスクは1つ、瑕疵担保責任です。

瑕疵担保責任とは売却した物件に不備があった場合、買主は売主に損害賠償や修繕費を請求できるというもの。

万が一売った家に雨漏りがあったり、土地に人力じゃ動かせないほど大きな石が埋まっていたら、その工事費用などを売主が負担しないといけないのです。これは、売主がその事実を知らなくても請求されます。

瑕疵担保責任を回避するなら、売却前に住宅診断を受けて家に不備がないか調査をしておくか、瑕疵担保責任を保証する期間を買主と相談し保証期間を短くすることです。

直接買主との交渉はこじれてしまう場合があるので、不動産会社に相談しておくと良いでしょう。

家の売却時に住宅以外でも瑕疵担保責任を問われる部分があります。その他の瑕疵担保責任は以下の記事で確認してください。

不動産を売却する機会は一生のうちにそう何度もありません。そのため、売却時にトラブルが起きないかと不安を感じる人も多いでしょう。トラブルを回避するために不動産売却時に必ず知っておきたいことが瑕疵(かし)担保責任です。瑕疵とは、[…]

家を貸す場合には3つのリスク

家を貸している間も転勤から戻ってきた時も家を所有しているので、家を貸す方がリスクは高くなります。

主なリスクは以下の3つ。

家は人に貸すことで家賃収入を得られます。よって、借主が見つからなかったり、借主が出ていってしまうと、空室になった期間分だけ家賃収入はゼロです。家賃収入がない時期は持ち家と転居先の2件分の家賃を払わなくてはならず、負担は大きくなってしまいます。

家賃を滞納されてしまうと、家の維持費を支払うのは大家です。一度ならうっかりかもしれませんが、何ヶ月も滞納する場合は危険です。借主に家賃を支払う余裕がなくなっている場合が多く、夜逃げなどで家賃を踏み倒すリスクが高まります。

家は時が経てば劣化しますが、扱いが悪ければその分家の劣化は早く進みます。モラルが低い人なら、タバコやペットなどを禁止しても隠れてやってしまうでしょう。最悪の場合、転勤先から帰ってきた時に臭いがついていたり、壁紙が破れていて修理が必要になることも。

リスクはどれだけ対策できるかが決め手

リスクが起きないことを重視して選ぶのなら、売却を選ぶべきです。新しい家なら瑕疵担保責任は発生しにくいですし、住宅診断や契約で瑕疵担保責任の保証期間を短くするなど、売却時のリスクは対策がいくつもできます。

一方貸す場合の3つのリスクは回避するためにできることはありますが、借主次第のリスクもあるので発生を抑えるのは難しいです。

リスクは必ず起きるのもではなく、こればかりは実際に売ったり貸したりしてみないと分からないことも多いですが、発生した時のダメージと発生確率で考えてみると良いでしょう。

家を売れる?貸せる?よくある質問

家の状況や立地などにより、家を売るべきか貸すべきかは異なります。家を売るべきか貸すべきか悩んでいる際によく聞く悩みごとを集めました。

Q:古い家の場合は売るべき?貸すべき?

貸したい家が築10年程度なら貸しても良いかもしれませんが、築20年以上経っている場合や家の劣化が激しい場合、家を売却した方が良いでしょう。

家を貸す際は、住民が快適に過ごせるように壊れている部分は家のリフォームを行わなくてはなりません。ボロボロの家には借り手がつかないからです。

リフォーム費用は高額な場合が多く、浴室のリフォームなら平均100万円程度、キッチンなど水回りの設備の交換なら約300万円程度の費用が必要になってきます。

賃料は周りの物件とある程度合わせなくてはいけないので、多少賃料を上げられてもリフォーム代の元を取れるほど値上げするのは難しいでしょう。

Q:貸しやすい分譲マンションの条件を教えてください

分譲マンションの貸しやすい条件は皆さんが購入を検討する際とあまり大差ありません。駅から徒歩5~7分程度と近く築浅、耐震設計がちゃんとしていれば文句なしです。

1人暮らし、小さいこどもと両親の3人暮らしなど、広さはマンション周辺に多く住んでいる家族構成に合っているものだとより借り手がつきやすいでしょう。

さまざまな家族構成がいる場合は、60㎡だと幅広く借り手がつきやすいです。60㎡は大体大人2人が暮らせる広さ。新婚の夫婦やシニア夫婦、兄弟でのルームシェア、夫婦+小さい子供など、多くの家族構成に需要があります。

また、駅近くのなかでも、複数の路線が通っている方がより需要はあるでしょう。5~7分以内にもう1つの駅がなくても、アピールポイントになります。

Q:すぐ住まないマンションは貸せますか?

可能です。そのままにしておくと使わないのに、毎月管理費は発生しますし年間では固定資産税がかかります。家も閉めっぱなしにしておくと湿気が溜まってしまい、家の劣化が進んでしまうでしょう。

ただし、貸し出す際は期間に注意が必要です。基本的に家主が使いたいからと言って、現在住んでいる人を追い出すことはできません。期間を設定していれば、その期間までで借主に退居してもらえますが、無期限にしている場合は退居の交渉が必要です。

その際には、立ち退き料などが必要になるので余計に費用がかかってしまうでしょう。

しかし、だからといって期限を1年など短期間にしてしまうと借り手はなかなかつきません。1年後に住む予定という場合は家を貸さずにそのままにしておいた方が賢明です。

また、貸し出したいマンションが購入した場合、半年以内に入居しないと住宅ローンの控除が受けられない場合があります。すぐに住まないと費用面でデメリットが生じる可能性があるので、金融機関に相談をしておいた方が良いでしょう。

Q:家を知人に貸せますか?

転勤の間、知人や親戚に家を貸すのも可能です。見ず知らずの人よりも信頼できますし安心して家を貸せるでしょう。

しかし、個人間で貸し借りをする際は注意が必要です。間に不動産会社などプロが入れば契約書をちゃんと作りお互いがちゃんと把握していることを確認してくれますが、個人間だと契約に抜け漏れが生じがちです。

後々、ペット禁止だと思っていなかった、家が壊れたら借主が直してくれるものだと思っていたなど、トラブルに発展しかねないでしょう。家の貸し借りが原因で関係性が悪くなってしまうこともありえます。

親しい仲だからと適当にせず、可能ならば不動産会社を間に入れて賃貸契約を行いましょう。その方がしっかりと契約を結べますし、お互い要望を言いやすくなります。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 約70社 |

家を売るか貸すかに悩んだら、不動産会社へ相談

家を売るべきか貸すべきかどちらが自分にとってメリットがあるのか迷ってしまった方は、不動産会社に相談しましょう。ただし、どこの不動産会社でも良いというわけではありません。

不動産会社によっては賃貸専門で中古物件の相談やその逆を受け付けていない場合があるからです。

家を売る場合と貸す場合では不動産会社に依頼する内容が違うので、それぞれ以下の依頼内容を受け付けている不動産会社に連絡を取りましょう。プロに相談することにより、独りよがりではない決断をすることができます。

家を売る場合は査定依頼

売却の第一歩として、まず行いたいのは家の査定です。スーパーや学校があるかなど近隣情報や家の状態などを不動産会社に見てもらって、家がいくらで売れるのか査定をしてもらいましょう。

不動産会社に査定をしてもらう際に重要なのは、複数の不動産会社に依頼すること。

実は不動産会社の査定方法に厳密なルールなどはなく、不動産会社によって査定結果は異なります。そのため1社に査定を依頼しただけでは、その査定額が高いのか安いのか…そもそも適正なのかも分からないのです。

複数社に依頼することで価格の幅が分かり、相場も分かるのです。また、家を高く売ってくれる会社が見つかるので自分で不動産会社を探すよりも後悔がありません。

複数社に依頼する際は一括査定サイトを利用すると良いでしょう。一括査定サイトは一度の申し込みで複数社に査定の依頼ができるサービスです。

一括査定サイトを利用すれば査定を無料で受けられますし、不動産会社も紹介してもらえます。一括査定サイトに登録されている不動産会社は一括査定サイトが審査を行っているので、詐欺などに引っかかる心配もなく、安心して査定の依頼ができます。

不動産一括査定サイトと提携している不動産会社であれば、家を貸すか売るか両方のメリット・デメリットを分かりやすく教えてくれること間違いなしです。

不動産一括査定サイトは、地域密着企業から大手企業まで幅広く取りそろえた「HOME4U」と大手不動産会社のみをそろえた「すまいValue」の2サイトを使うとバランスよく自分にぴったりの1社が見つかるでしょう。

地域密着企業から大手まで幅広い不動産会社と提携しているHOME4Uは安心安全大手NTTデータが運営していて、電話での相談ができるので気軽に査定依頼ができます。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

仲介手数料ランキングでTOPを占める大手不動産会社で構成されているすまいValueであれば、知見が多いので家を売るべきか貸すべきかあなたが必要としている疑問を解消してくれるでしょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

家を貸すなら賃貸プランの相談

家を貸す場合は賃貸プランの相談です。家を貸したい期間など要望を相談し、家の状態や周辺の似たような物件の賃料などを調べてもらい、自分の家はいくらでどのように貸せば良いのかプランを提案してもらいましょう。

賃貸プランも査定と同様、価格の設定に厳密なルールはなく各社で提示される賃料は異なるため、賃貸プランの場合も複数社に提案依頼をしましょう。

複数社のプランを比較することで、高い賃料で契約できる管理会社を探すことができます。また、一緒に提案してくれるプランも各社によって違うので、比較することでより自分の要望に合った会社を見つけることができるのです。

賃貸プランを依頼する場合も査定と同様に一括請求サイトがあるため、利用することをおすすめします。。一括査定サイトと同じく一度の申し込みでプラン提案を複数社から無料で受けることが可能です。

また、一口に賃貸を扱う不動産会社といっても、マンションや戸建て、短期長期など得意とする物件は不動産会社によって異なります。

一括請求サイトなら貸したい物件を得意とする不動産会社を選んでくれますので、より適切なプラン提案を受けやすくなるでしょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 約70社 |

また、家をリノベーション】などをして貸すことを考えている方は、「土地活用プランの無料比較[HOME4U]」で収益プランなどを試算してもらうことをおすすめします。契約するまでは無料で相談できますので、まずは活用プランの資料を取り寄せてみましょう、

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 50社 |

家族とよく話し合って決めよう

家を売るべきか貸すべきか、判断するのはなかなか難しいものですが、重要なのは転勤から帰ってきた時に後悔しないことです。

ローンを組んでも住みたいと思った家をどうするかは人によって異なり、正解はありません。自分も含め、家族が納得できる方を選びましょう。

なお、家を売る方法を知りたい場合は以下の記事を

家を売る際に最も重要なのは不動産会社選びです。不動産会社に頼ると家を安く売られてしまうのではないか、騙されるのではないか…と思われがちですが、実はその逆。良い不動産会社や担当者に依頼することで、家を高く売ったり早く売ったりすることが[…]

家を貸す方法を知りたい場合は以下の記事を確認してください。

家を貸したいと思ったとき、一時的に貸したい、税金を支払い続けるのは嫌だ、など様々な事情があると思います。ただ無思考で家を貸してしまうと、家に戻れなかったり、思わぬ支出があり損をしてしまうこともあります。また、家を貸すと決めていて[…]

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 約70社 |