家や土地など不動産は、買う時はもちろん売る時にも税金が発生します。

売る時の税金は必ず支払わなくてはいけないものと、条件によって支払いが発生するものがあり、購入の際より少し複雑です。

事前にどのような税金が発生するのか知っておかないと、思った以上の出費になってしまい手元に売却額が残らないことにもなりかねません。

少し面倒な話ですが、土地を売却する際に必ず必要な知識なので、把握しておきましょう。

売却時の税金を節税する方法も合わせて解説します。

土地を売ると発生する税金とは

土地を売ると以下の税金が発生します。支払う額も支払うタイミングも異なるので詳しく見ていきましょう。

| 税金 | 支払うタイミング | 払う人 |

|---|---|---|

| 印紙税 | 売買契約時 | 売主・買主 |

| 登録免許税 | 登録申請時 | 主に買主 |

| 所得税 | 確定申告後 | 売主 |

| 住民税 | 確定申告後 | 売主 |

印紙税

印紙税とは、取引で契約書や金銭の受領書を作成したときに課税される税金です。

土地を売却する際には不動産売買契約書を作成するので、印紙税を支払う必要があります。

印紙税はどこか役場などに訪れて納税するのではなく、不動産売買契約書を作成する際に郵便局などで収入印紙を額購入し、契約書に貼れば納税したことになります。

注意したいのは、課税対象になる契約書に対し、正しい金額の収入印紙を貼らなかった場合や、適切に印鑑を押せず消印できていない場合、3倍の金額の過怠税が課される点です。

ただし、手続き上の誤りで収入印紙を貼り忘れた場合は、自主的に税務署に申し出れば1.1倍に軽減してもらえます。

印紙税の税額は以下になります。令和2年3月31日までは減税措置が取られており、一覧の価格になっています。

| 記載金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円以上50万円以下 | 200円 |

| 50万円超100万円以下 | 500円 |

| 100万円超500万円以下 | 1,000円 |

| 500万円超1,000万円以下 | 5,000円 |

| 1,000万円超5,000万円以下 | 1万円 |

| 5,000万円超1億円以下 | 3万円 |

| 1億円超5億円以下 | 6万円 |

| 5億円超10億円以下 | 16万円 |

| 10億円超50億円以下 | 32万円 |

| 50億円超 | 48万円 |

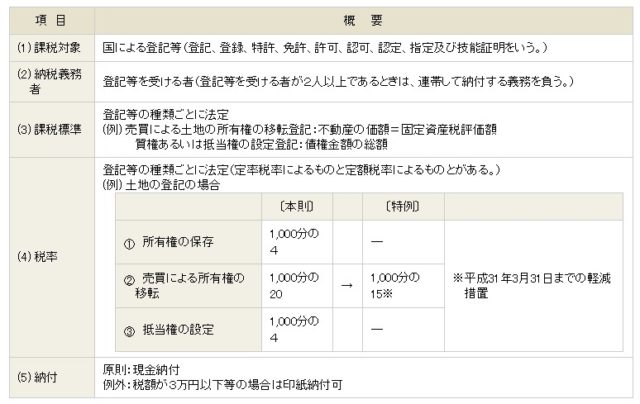

登録免許税

不動産の所有者は登記簿上で管理・記録されています。土地を売却すると、持ち主が変わるため名義変更(所有権の移転に伴う不動産登記)が必須です。この時発生するのが登録免許税です。売買で所有者が変わる際には、以下の税額が適応となります。

ただし所有権移転登記の登録免許税は「買主が負担」するのが通常ですので、参考として知っておきましょう。

参考文献:登録免許税に関する資料|財務省

この表の中で特に重要なのが(4)の税率です。わかりやすくしたのが以下になります。売却をした不動産の固定資産税評価額を入れて、計算を行います。固定資産税評価額が分からない場合は、売買をお願いした不動産会社に問い合わせてみるのが早いでしょう。

- 本則税額=固定資産税評価額×2%

- 軽減税額=固定資産税評価額×1.5%

つまり本来は2%の税金がかかりますが、特例によって1.5%に減額されるということです。なお、軽減税率の適用は表中には平成31年3月31日までの適用とありますが、平成31年度の税制改正を受けて平成33年3月31年まで2年延長されることとなりました。ご注意ください。

参考文献:登録免許税の税率の軽減措置に関するお知らせ|国税庁(PDF)

固定資産税評価額の求め方は以下の記事を確認してください。

路線価の発表や固定資産税評価額の改定などで土地の評価額が増減すると土地の売値がいくらになるか気になるものです。特に、評価額が下がると土地の売値も下がってしまうのではないかと不安になるでしょう。しかし、土地の評価額と売値は別物[…]

所得税・住民税

土地や建物を売却したときに利益が出ると、所得税・住民税を支払わなければなりません。

所得税と住民税は土地や家を売って利益が出た際に支払わなくてはいけない税金です。

所得税・住民税の税率は不動産の保有期間によって異なります。

税制上、保有期間は2つに区分されています。

不動産を売った年の1月1日地点で土地の所有期間が5年を超える場合には長期所得に、5年以下の時は短期譲渡所得になります。

| 区分 | 所得税 | 住民税 |

|---|---|---|

| 長期譲渡所得 | 15.315% | 5% |

| 短期譲渡所得 | 30.63% | 9% |

※なお、所得税の税率には復興特別所得税(所得税×2.1%)が上乗せされています。

参考文献土地や建物を売ったとき|国税庁

上記表をみてわかるように、不動産の保有期間が5年を超えると所得税・住民税ともに税率が低くなります。

よって、不動産を売却するのであれば保有期間が5年を過ぎてから売却するのがおすすめです。

土地を売却した時の税金はいつ払う?

土地を売ったときに発生する税金はいつ収めれば良いのでしょうか。実は税金によって支払う時期が異なります。支払うのを忘れないように、時期も把握しておきましょう。

印紙税は契約時

印紙税はもっとも早く支払う税金です。売主と買主が不動産売買契約をするタイミングで売買契約書に収入印紙を貼り、納税します。

収入印紙を誰が用意し(支払い)貼るのかは法律的には決まっていません。一般的には売買契約書を売主と買主の分として2部用意するので、それぞれが必要な収入印紙を用意して自分の分に貼るケースが多数です。

登録免許税は登記申請時

土地の登記を売主から買主へ移行する登記申請時に納付します。

登録免許税は事前に金融機関で入金しておくか、収入印紙での納税になります。収入印紙の場合はその場で収入印紙を購入し書類に貼ります。事前入金の場合には金融機関から交付される「領収証書」を提出します。

登記申請は代理人でも可能なので、司法書士に依頼する方法もあります。

所得税

土地を売った際、利益が出たら支払う税金として「所得税」と「住民税」があります。これらについては確定申告が必要です。

確定申告は土地を売却した年の翌年2月16日~3月15日の間。この時期に申告と納付を行います。

3月15日までに納付が難しい場合は申告の際に「振替納税」の手続きをすると、4月20日前後に自動引き落としされるので少し支払時期が延長されます。

納税時期が分かったら、次は税金をどのように納めればよいのか見ていきましょう。

住民税

住民税は確定申告を終えた後、納税通知書が5月までに自宅に届きます。

6月・8月・10・翌年1月と年4回に分けて分割払いをするのが一般的です。忙しい、忘れてしまいそうなら一括払いも可能です。

一括納付の場合は6月末が期限になりますので、注意しましょう。

3.土地を売却したら税金はどこにどうやって納める?

土地を売却したら、税金はどこにどうやって収めれば良いのでしょうか。納付するタイミングが異なるように納付場所も税金によって変わってくるので、チェックしましょう。

印紙税は収入印紙を買って納付

印紙税については収入印紙を購入し、貼っただけで納税が完了し、その後各自保存します。

収入印紙は場所を選ばず、どの郵便局・法務局でも購入可能です。

収入印紙はコンビニでも販売していますが、コンビニにはたいてい200円の収入印紙しか置いていません。200円で対応できるのは10万円以上50万円以下の売却額の場合のみ。

不動産売却時の印紙代は数千円以上の高額になるケースが多く、コンビニで入手すると収入印紙の枚数が多くなりすぎるので、避けた方が良いでしょう。

登録免許税は銀行か法務局で納付

登録免許税は投登記申請をする前に事前に銀行など金融機関で入金をし、その控えを登記申請書に添付して申請することで納付となります。

司法書士に登記申請を依頼した場合、金融機関での事前入金はあまり行わず、収入印紙で納付するケースが多数です。収入印紙なら登記申請を行う法務局でその場で購入できるので、銀行へ行く手間が省けるからです。

つまり納付方法は司法書士に依頼するかどうか、あるいは依頼する司法書士によって異なります。

司法書士に依頼する際はどの方法で納付するのか確認しましょう。

所得税は5つの方法で納付

所得税は以下の5つの方法で納付することができます。

税務署

あなたの住民票に書かれている住所を管轄している税務署に現金を持参して納付できます。

その際は税務署に置いてある納付書も合わせて提出します。

事前登録や金融機関での振り込みなどの作業をしなくて済み、1回で納税を終わらせることができます。

今後確定申告を自分で行う予定のない方や住民票に書いているある住所を近々変更される予定の方などの場合、手間を最小限に抑えることがでるので、楽でしょう。

コンビニで納付

平成31年1月以降から開始した納付方法で、コンビニでも納税が可能になりました。

コンビニで納付する場合は、国税庁のサイトからQRコードを作成。コンビニでQRを読み取らせて、レジで払込を行います。

手数料はかかりませんが、納税できる額は30万円以下までで、領収書は発行されません。

ローソンやミニストップ、ファミリーマートで利用が可能です。

詳しいやり方は[手続名] コンビニ納付(QRコード)|国税庁でご確認ください。

クレジットカード

ネット上で国税庁が指定した受託会社に対し、クレジットカードで税金を支払うことができます。

利用可能額は1度の納付につき1000万円未満、かつクレジットカード限度額までとなります。

メンテナンス作業時間などを除き、基本的には24時間納付が可能なので、忙してなかなか納付できない方にも便利です。

ただし納税額に応じた決済手数料がかかるので、現金で税務署に納付に行くなどの方法よりも支払い額が高くなります。

利用可能なクレジットカードは[手続名]クレジットカード納付の手続|国税庁を確認してください。

インターネット

納税用のサイトe-Taxを使っての納税方法です。e-Taxも事前に登録をしておけば、自宅にいながら納税ができるので、税理士に依頼せず自分で申告納税する場合や平日なかなか時間が割けない忙しい方には便利です。

詳しいやり方はe-Taxのwebサイト電子納税手続を確認してください。インターネットバンキングを使用しても納税が可能です。

ただし領収書は発行されます。必要な場合は税務署などの窓口へ行く必要があります。

金融機関

自身の銀行口座から納付金額を引き落としてもらう方法です。

初回のみ予め口座振替の依頼書の提出が必要になります。また引き落とし口座の変更や管轄の税務署が変わった場合にも手続きが必要です。

一回限りの土地売却のためだけに設定するのは面倒なので、あまりおすすめできません。

住民税は金融機関で納付

会社勤めの場合、給与所得に応じて発生する住民税については会社の経理の方が処理をしてくれますが、不動産売却で発生した住民税については自分で支払う必要があります。

住民税は銀行や郵便局などの金融機関で納税できます。30万円の限度額がありますが、コンビニでも支払いが可能です。

納付通知書がそのまま払込用紙になっているので、現金と用紙を持っていけば支払いができます。

クレジットカードでの住民税支払いはできません。

税金を安く抑える特別控除とは

土地などの不動産を売って利益が出ると支払いが生じる「所得税」と「住民税」。

実は条件が合えば特別控除を使用でき、税金を安くすることが可能です。

場合によっては、利益分全てを控除できる場合もあるので、自身の土地は条件に合っているかチェックしましょう。

1:土地を売却したら、3000万円の特別控除がある

土地を売却して利益が出た場合、原則的に所得税・住民税を支払わねばなりません。ただし、居住用財産を譲渡した場合の3,000万円の特別控除の特例を使えば、出た利益の3000万円まで控除されます。

この特例は土地にも適用が可能です。ただし基本的には家に関する特例なので土地だけの場合は、過去に居住用の家が建っていた場合に限られます。具体的には以下の場合に特例を適用できます。

・本人、またはその家族が住むための家・土地であること

・別荘や新居ができるまでの仮住まいでないこと

・売却先が友達や家族の人でないこと。

・売却する人が配偶者や直系血族・同族会社ではないこと

・土地に建っていた家を壊してから1年以内に土地の売買契約が結ばれている

・家を壊してから土地の売買契約を結ぶ間に誰かに貸したり業務用に使っていない

・転居の日から3年目の12月31日までに売却している

・前々年までに特例を使用していない

この条件に当てはまれば売却時に利益が出ても3000万円以内なら控除され所得税と住民税の支払いが不要になります。

申請するには

3000万円の控除を受けるには、確定申告が必要です。確定申告をするときには土地を譲渡した年の翌年2月16日~3月15日までの間に自身の住民票に書かれている住所を管轄している税務署へ、所得税の確定申告書を提出します。

提出先の税務署を調べる際は国税庁のサイト税務署の所在地などを知りたい方|国税庁を使用すると良いでしょう。

提出時には以下の書類が必要になります。

専用の用紙に土地の住所や誰に売却したかなどの情報を記入する。・戸籍の附票の写し

売った土地と住民票に書かれた住所が異なる場合に必要。土地が居住用であったことを証明するため。

3000万円特別控除の詳細を知るには、以下の記事を確認してください。

2019年10月から2度目の消費税増税が決定しており、内閣官房長官の記者会見によるとリーマンショックのような経済情勢の悪化がない限りは予定通り施行されます。日本にはさまざまな事柄に税金がかけられており、消費者の税負担が大きくのしかかって[…]

2:相続した土地を売却した際の3000万円特別控除

上記で紹介した3000万円控除と同じで、こちらも土地を売って利益が出た場合、3000万円までの控除が可能です。

先に解説した控除は自身が住むために所有していた土地になりますが、こちらの場合は相続した土地や家を売却する場合の控除になります。

条件はいくつかあり、以下の内容すべてに当てはまる必要があります。

・被相続人(元々財産を持っていた人)が相続直前まで住んでいた

・昭和56年5月31日以前に建てられた家である

・マンション以外の物件である

・建物が建っているの場合、新耐震基準を満たしている

・平成28年4月1日~令和5年12月31日までの間で売却していること

・相続してから3年目の12月31日までに売却していること

・この控除を今まで使ったことがない(適用は1回のみ)

・土地を売却したのが配偶者・直系血族・同族会社でない

・売却額が1億円以下である

・相続時から売却までの間、事業・居住用・貸し出しがされていないこと

問題になりやすいパターンとして被相続人が相続直前まで老人ホームに入っていた場合があります。

被相続人が要介護認定などを受けて土地を売主に相続させる直前まで老人ホームにいれば適用できます。

兄弟など複数人で相続した場合でも土地を売却する場合は、相続人全員が特例を使えます。

ただし「売却が1億円以下」の条件は相続人全員の売却額を合わせて1億円以下として計算します注意しましょう。

申請方法は 1の3000万円控除と同じなるので、そちらを確認してください。

3:所有期間が10年以上で受けられる特例

土地を10年以上持っていることで受けられる特例もあります。それが居住用低率分離課税の特例です。

ざっくり言うと、本人が住むための家と土地を10年以上持っていると、売却する際に所得税・住民税の税率が低くなるというものです。

控除を受ける際に必要なのは以下の通りになります。

・住まなくなっている場合、転居してから3年目の12月31日までに売却した

・買い替えの特例を受けていないこと

・前々年までにこの特例を受けていないこと

・家、土地が本人のものであること

・本人、またはその家族が住むための家・土地であること

・別荘や新居ができるまでの仮住まいでないこと

・売却先が友達や家族の人でないこと。

・売却する人が配偶者や直系血族・同族会社ではないこと

・相続の場合、相続してから3年目の12月31日までに売却していること

・前々年からこの特例を受けていないこと(3年に1回適用できる)

これらの条件に当てはまっていれば、税率は以下のようになります。

| 取得費 | 所得税 | 復興特別所得税 | 住民税 | 合計 |

|---|---|---|---|---|

| 6000万円超 | 15% | 0.315% | 5% | 20.315% |

| 6000万円以下 | 10% | 0.21% | 4% | 14.21% |

3000万円の特別控除を受けられない場合でも、低率分離課税は受けられる場合があるので、当てはまるか確認してみましょう。

自身での確認が不安な場合は税務署や不動産会社に相談すると良いでしょう。

土地を売った時の税金によくある質問

土地を売ったことがある人はそう多くありません。そのため、多くの人がさまざまな悩みを抱えています。ここではよくある質問に回答します。

Q:確定申告って必要なの?

確定申告は土地を売買したすべての人に必要なわけではありません。必要になるのは土地を売却して「利益を出した時のみ」です。

土地を売って利益が出たのか否か判断したいけど、土地を取得したのが古すぎていくらで購入したか分からない。購入金額がわからないから利益が出ているのか判断できないこともあるでしょう。

その場合は「売却額の5%」を不動産取得時に支払った金額として計算できます。

Q:法人の方が売却時にかかる税金は少なくなる?

結論から言うと、法人が不動産を売却した方が個人で売却するよりも税率は安くなるケースが多数です。

法人の税率は最大で23.2%。資本金が1億円以下で所得が800万円の法人の場合なら税率が15%まで軽減されます。

一方、個人の場合は超過累進課税が適用されるため、収益が高くなればなるほど税率も上限なく上がっていきます。

土地を売って利益が1000万円以上になると、個人よりも法人の方が税率は低くなるでしょう。

ただし法人の場合「居住用の不動産売却にかかる3,000万円控除の特例」は適用されません。

土地を売る時は支払う税金を知って売却額を調整

土地を売る時にも発生する税金。売却する土地が高額なだけに支払う税金も安くはすみません。

土地の売却額を決める際には、売却時にかかる税金や不動産会社に支払う仲介手数料などの金額をざっくりとでも計算し、把握すべきです。

そしてこれらの諸経費も考慮して売却価格を決定しましょう。

税金などの諸経費を忘れて価格を設定してしまうと、後々手元に残る売却額が少なくなってしまい、最悪自己資金から持ち出すということになってしまいます。

税金の他に土地を売却した際にかかる費用の詳細は以下の記事をご確認ください。

不動産を売却するとき、不動産会社に支払う仲介手数料や税金などの費用がかかります。この不動産会社に支払う仲介手数料はいくらかかるか、初めて不動産を売却する際は相場がわからず、またどのタイミングで支払うことになるのかわからず、不安になる[…]

| 運営会社 | 株式会社LIFULL |

|---|---|---|

| 運営開始時期 | 2014年 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 612万人 | |

| 提携会社数 | 約1,700社 | |

| 同時依頼社数 | 6社 |