故人が相続の準備をすることはあっても、相続する側が手続きの準備などをしていることは少なく、相続が決まってから相続について調べる方もいるでしょう。

預貯金など既に現金化されているものは相続しやすく他の相続人とも分けやすいですが、問題は土地や家などの不動産です。

不動産という物はどうやって相続できるのか、複数人で相続する場合はどうすれば良いのか…。

土地の相続をする方法と複数の相続人との分け方を解説します。

土地を相続する流れ

相続の手続きが発生するのは急です。土地を相続するにはどうすれば良いのか、その流れを見ていきましょう。

相続の流れ1:死亡届を出す

親や親族など被相続人(亡くなった方)の死亡届を市区町村へ提出するのが第一歩。死亡届は被相続人が亡くなってから7日以内の提出が義務づけられており、法律で定められています。

正当な理由なく提出期限を過ぎてしまうと戸籍法によって5万円以下の過料を徴収されてしまうので、注意しましょう。

誰でも提出できるわけではありませんが、被相続人の配偶者や子供でなくとも親族や親族以外の同居人、家主や地主なども提出可能です。

葬儀の準備などで難しい場合は、提出可能な方に代理を依頼すると良いでしょう。

相続の流れ2:財産と相続人の確認

遺言書があるかどうか調べましょう。遺言書がある場合は遺言書の通りに財産を分配します。遺言書がない場合は相続人同士で遺産分割協議を行います。

遺産分割協議とは誰が何をどれくらい相続するのか決める話し合いのこと。話し合う前にすべての資産と相続人数を洗い出しておきます。

話し合いが終了したら、遺産分割協議書を作成します。遺産分割協議書とは遺産の分配の内訳が書かれており、その内容に相続人が同意したことを証明する書面です。必ず全員の署名と実印が必要になります。

遺産分割協議書は土地の相続登記の際に必要になるので、早めに作成をしておきましょう。

相続の流れ3:相続税の申告をする

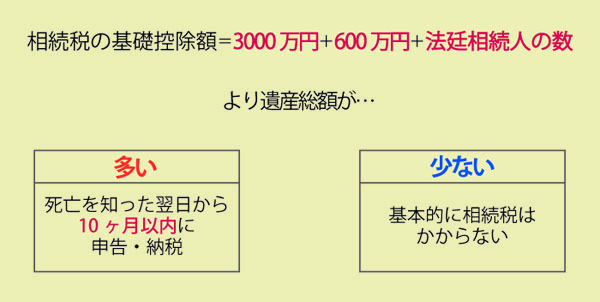

遺産の総額と相続人の人数が確定したら、相続税の申告と納税を行います。被相続人が死亡したことを知った翌日から10ヶ月以内に行わなくてはなりません。

相続税の申告が必要になるのは、3000万円+600万円×法定相続人の数より相続財産が多い場合になります。

10ヶ月以内となると余裕があるように思えますが、葬儀や関係者への連絡や自身の仕事の合間などに進めなくてはなりません。思いのほか時間はないので早めに進めましょう。

相続の流れ4:提出書類を集める

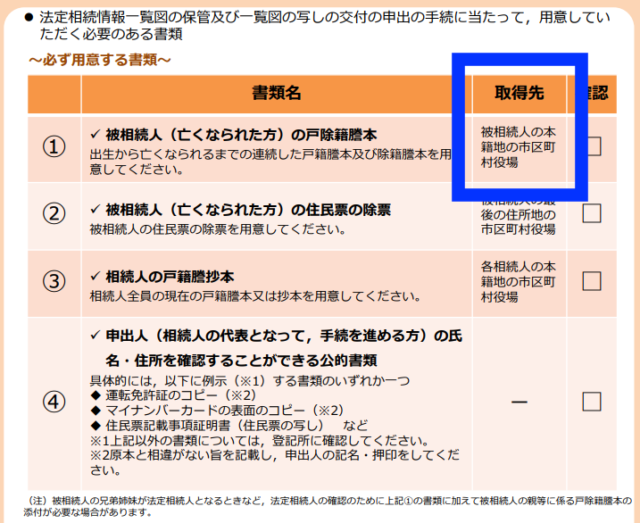

いよいよ本格的な手続きに入ります。相続をするためにはさまざまな書類が必要になります。法務局が相続の際に必要な書類のチェックリストを公開しているので、チェックリストを見ながら書類を揃えると抜け漏れがなく用意できるでしょう。

特に被相続人の除籍謄本(戸除籍謄本)の取得には時間がかかります。取得できるのは被相続人の本籍地の市区町村役場になるので、本籍地まで出向くまたは問い合わせる必要があるからです。

相続の流れ4:登記を行う

書類が揃い、遺産分割協議で土地の相続人が決まったら、申請に必要な書類と共に法務局へ向かいます。この時、法務局はどこでも良いわけではなく、土地が所在するエリアを管轄する法務局になります。

管轄の法務局は法務省のホームページ内管轄のご案内をご確認ください。

法務局の指示に従い手続きをすれば、相続登記は完了になります。

相続した土地が遠方にあれば、行くのに手間も費用もかかります。法務局に事前に相談できるので、不安な場合は一度問い合わせてみても良いでしょう。

親や親戚が急死してしまい、実家や遊休地など遠方の土地を突然相続したが、住む予定はなく、売却したいという人は少なくありません。しかし、売却する際に問題になるのが不動産のある場所が遠くて、売却活動に時間や費用がかかるということです。飛行[…]

土地を相続したら、3年以内に売却をするか、自己活用するか決めるのがおすすめです。

仮に、土地を売却するとなった場合、3年以内に売却すると相続税の一部が取得費に加算され、土地の売却時にかかる税金が安くなるからです。

相続した土地の今後を決めるためにも、土地を売却したときの売却額、土地活用をしたときの収益を事前に把握しておくとよいでしょう。

不動産一括査定サイトを使えば、無料で土地や家がいくらで売れるかが分かります。ネット上で不動産会社に査定を依頼でき、査定額もメールや電話で受け取ることができるのでまだ土地を売る気がなくても安心して利用できます。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

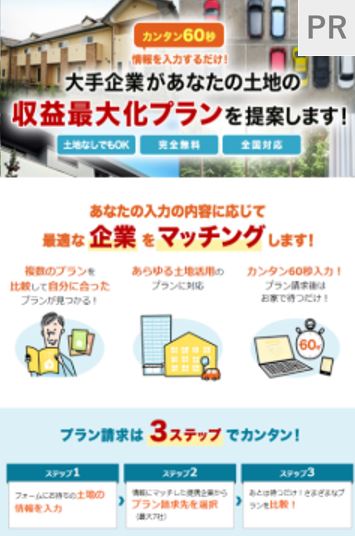

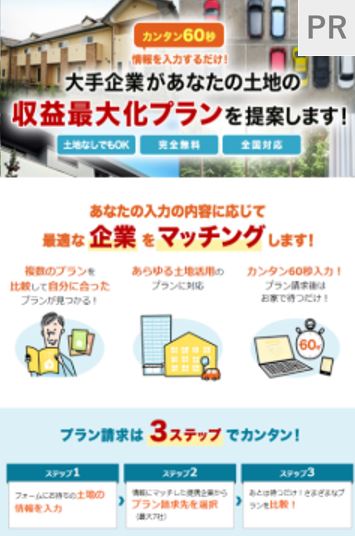

土地活用の無料プラン比較【HOME4U】は自分の土地に合った土地活用プランがわかるサイトです。

無料で各土地活用方法の収益予想がわかるので売却査定と同時に利用すると相続した土地の今後を決定する材料が集まります。

資料請求だけ依頼することできるのでも気軽に利用してみてください。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 50社 |

親が高齢で施設に入ってしまった、自分と同じ家に住むことになったなどの事情で慣れ親しんだ田舎の実家が空き家になってしまうとき、どうすればいいのだろうと不安になります。空き家を所有し続けていると、固定資産税を払い続けなければならない、倒[…]

相続登記は1年以内にやるべき

死亡届や相続税と異なり、相続登記に決まった期限はありません。誰が何を相続するのかなかなか決まらなかったり、お墓のことなど先にすべきことをしている内に忘れてしまい、放置してしまう人も少なくありません。

しかし、相続登記は被相続人が亡くなって1年以内には行うのが望ましいです。相続登記を行わないと、以下のようなデメリットが発生します。

相続登記を放置すると起きるデメリット

相続登記とは、亡くなった被相続人の名義から相続人の名義に変更をすることです。つまり、相続登記をすることで相続した土地は自分のものであると、国に認めてもらえるのです。

相続登記を行っていないということは被相続人の名義のままということになるので、以下のようなことが起きます。

売却できない

土地を売却できるのは、土地の名義人のみです。相続した人の名前に変えないと土地の売却はできません。

買主が見つかった後に相続登記をすることは可能ですが、被相続人の戸籍謄本などが必要になるので、取り寄せるまでに時間がかかります。

最悪、買主の希望する予定に合わせることができず、また買主を探すハメになってしまうでしょう。

土地を担保に取られる可能性がある

相続人のなかで話し合いをし、遺産分割協議書を作ったとしても相続登記をするまでは安心できません。

もし、相続人のなかに借金があり返済が滞っていたら、債権者(お金を貸している人)は債務者(お金を借りている人)の相続分の財産も差し押さえられます。

相続登記を済ませていなければ相続した土地の所有権を主張するのは難しく、取り返すのは困難でしょう。

相続人が増えてしまう

前段でも話しましたが、相続登記をして初めて土地は自分のものとなります。相続登記をするまでは相続人みんなのものです。

相続登記を何年も放置し、そのうち相続人の誰かが亡くなってしまった場合、相続人が持っていた土地の権利はその妻や子供に移行。土地を相続する権利がある人が増えてしまうのです。

相続登記をする際は、相続人全員の同意と印鑑証明が必要です。つまり、相続人が増えるということは、その分だけ交渉する人が増え、手間と時間も増えてしまうということ。

相続登記がより大変な作業になってしまうでしょう。

相続登記のやり方

相続登記は法務局に必要書類を提出することで行うことができます。必要な書類は以下になります。

- 戸籍謄本(相続人全員)

- 相続人の印鑑証明

- 遺産分割協議書

- 住民票(土地を相続する人)

- 固定資産税評価証明書

- 登記簿謄本 など

以下の書類を相続する土地を管轄する法務局に提出します。この時、一緒に登録免許税を支払うので、登録免許税分の現金を用意しておくとスムーズです。

書類を提出したら、法務局から提示される登記完了予定日(通常7~10日後)まで待機します。予定日になったら、法務局で登記完了の書類を受け取り手続きは終了します。

主な法務局の開庁日は平日8時~17時半ごろまで。相続する土地が遠方にあり何度も法務局へ行くのが難しい場合は、書類一式を法務局に郵送する方法もあります。

ただし、万が一書類に誤りがあった場合、窓口ならその場で修正することが可能ですが、再度書類送付などが必要です。手間も時間もかかるので、送付時には確認を怠らないようにしましょう。

相続登記は自分で行う方法の他に、司法書士にお願いする手もあります。相続人が多い場合や遠方に土地がある場合など、相続登記や複雑になっている場合は司法書士に依頼するのをおすすめします。

土地を相続する際にかかる税金と費用

土地の相続にはお金がかかります。税金は相続税と登録免許税が発生し、その他にも手続きに費用が発生します。

どれくらい費用が発生するのか、見てみましょう。

遺産に発生する相続税、不動産は評価額を調べる

よく間違えられることが多いのですが、家・土地そのものだけに発生する相続税はありません。相続税は遺産の総額にかかるものであり、財産の1つ1つにかかるものではないからです。

しかし、相続税がいくらかかるのか調べるためには、家や土地など不動産がいくらになるのか評価額を調べる必要があります。

家(建物)の評価額の調べ方は簡単。建物の評価額は固定資産税の通知から調べられます。被相続人が使用していた家ならば固定資産税評価額がそのまま相続税を計算する際の評価額になります。

これからマイホームを持つ予定がある人は、土地や建物の不動産価格に着目するだけでなく、毎年固定資産税の支払いが必要になることも理解しておきましょう。そして、固定資産税は固定資産税評価額によって変わるという点に注意してください。ではこの[…]

少し困難なのは土地の評価額です。

土地の評価額を調べる

土地の評価額を調べる際には路線価を使って調べます。路線価とは相続税などを計算する上で必要になる土地の評価額を調べるために国税庁が定めた土地1㎡あたりの評価額のこと。

路線価は国税庁が公開している路線価図・評価倍率表で調べることができます。

路線価がわかれば以下の計算式に当てはめます。

相続する土地が旗竿地や奥に細長いような不整形地であった場合、土地の評価額は下がります。不整形地の土地を相続する際は、以下の計算式を使いましょう。

奥行価格補正率は国税庁の公開する奥行価格補正率表を確認しましょう。

路線価は公道に面した土地で適用されます。私道など路線価を使って調べられない場合は倍率方式での計算になります。

倍率方式の計算方法は以下の記事を確認してください。詳しい路線価の調べ方も記載しています。

土地や建物の評価額はどのように計算されていて妥当な額であるのか、不動産の売却や購入を考えたり、固定資産税の納税通知所が届いたりした際に気になりますよね。土地や家など不動産の売却や購入、また相続では、不動産評価額の計算方法を知っておくと税[…]

相続する土地の名義変更に必要な登録免許税

登録免許税とは土地の名義を登記・登録すると発生する税金のこと。名義変更の際に合わせて納めます。

登録免許税は建物と土地それぞれに必要となり、相続の場合は土地と建物それぞれが不動産価格の0.4%となります。

つまり、土地付きの家を相続した場合は以下の計算式になります。

算出された額の100円未満は切り捨てになるので、覚えておきましょう。登録免許税額は収入印紙または金融機関を使って現金での納付が可能です。

土地を新たに取得したときに避けては通れない「名義変更」。不動産を購入する際には、不動産会社が介在するため一連の流れで当然のように名義変更登記をしますが、相続や贈与の場合は不動産会社が仲介しません。名義変更の手続きは、自ら積極[…]

司法書士への報酬

相続登記の手続きは自分でも可能ですが、複数人で相続したり土地が遠方にあったりすると面倒です。働きながらだと時間もかかりますし、面倒でしょう。

そんな時に頼りたいのが、司法書士です。平日自分の代わりに動いてもらえますし、相続登記のプロなので、手続きなどもスムーズに行ってもらえます。

司法書士の事務所や手続きの手間によって費用は異なりますが、3万~7万円程度が相場。遺産分割協議書の作成も含める場合は15万円程度になるでしょう。

司法書士の事務所によってやってくれることも異なるので、いくつかの事務所を見て、比較検討をすると良いでしょう。

司法書士に頼らず、自分で相続登記を行いたい場合は以下の記事を参考にしてください。

家を購入しようと思ったら、住宅ローンを申し込んだ金融機関から、登記事項証明書の提出を求められることが一般的です。それまで、登記事項証明書には縁がなかったという人も多いため、どのように取得すれば良いのかわからないという場合も多いことで[…]

必要書類にかかる費用

相続の登記にはさまざまな書類が必要になる。このような書類は、管轄の法務局や区役所などで揃えることができますが、遠方の場合は郵送での発行を依頼する必要があります。

なお、戸籍謄本の取得には450~750円程度の費用がかかり、住民票の取得には300円程度、登記簿謄本の取得には、480~600円程度の費用が必要になります。

不動産を売却するときに必要な書類は、売却までの流れの中で異なりますし、必要な書類は不動産会社からその都度指示されるため、言われてからそろえても大丈夫です。自分でそろえなくても、不動産会社が代わりに用意してくれる書類も多くあります。[…]

土地の評価額は下げて節税できる

土地をいくつか持っていたり相続人が少なく基礎控除額が少ない場合、相続税が発生してしまいます。相続税をなるべく発生させない相続税額を減らすためには、合算される財産を減らせば良いのです。土地の場合は小規模宅地等の特例があり、以下の土地ならば評価額を下げてもらうことが可能です。

| 対象地 | 減額割合 | 減額面積 |

|---|---|---|

| 居住用 | 80% | 330㎡まで |

| 事業用 | 80% | 400㎡まで |

| 貸付用 | 50% | 200㎡まで |

被相続人が住んでいた家などが対象。配偶者が相続する場合は条件なしで取得が可能です。被相続人が亡くなる前から同居している親族ならば、引き続きその家に住み所有することで特例を受けられます。同居をしていない親族が相続する場合は、3年以内に他の親族の家や親族経営の法人が所有する家屋に住んでいないことなどが条件になります。

被相続人が経営していたお店など事業用に使っていた宅地が対象になります。事業用の場合は事業を受け継ぐ親族が土地や建物を相続するなら適用されます。ただし、事業はそのまま継続することと、相続税の申告期限まで所有していることが必要です。

被相続人が所有していたマンションなどの宅地が対象になります。親族が相続をし、引き続き賃貸などの経営を継続する必要があります。相続税の申告期限まで所有しているのが条件となります。

被相続人が経営していた事業などを相続税の申告期限までに転業・廃業してしまうと適用されないので、注意してください。また、農地や放牧地なども対象外になります。

また、よくある話が被相続人が老人ホームに入居していた場合。老人ホームに入居していた場合だと直前まで対象となる家に住んでいないので対象外となるところです。

しかし、被相続人に介護が必要だった場合と対象となる家が賃貸物件として誰かに貸していない場合は、直前まで住んでいたものとみなされ、減額の措置を受けられます。

売却や売却益に適用できる控除については、仲介をお願いする不動産会社に相談してみることをおすすめします。

売却の仲介をお願いする前に、まずは安心して売却を任せられる不動産会社を見つける必要があります。不動産会社へ自分で連絡を取るのは面倒なものですが、不動産一括査定サイトであれば1度の簡単な入力だけで、複数の不動産会社へ査定の依頼が可能です。複数の不動産会社に家の価格を教えてもらえますので、その際の対応などから仲介をお願いする不動産会社を見つけることができます。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

相続した土地を兄弟で分割する方法

現金のように分割しやすい遺産もありますが、家や土地など不動産は簡単に分けることができない遺産の1つです。不動産を兄弟など複数人で相続した場合には4つの方法のいずれかになります。

現物分割

現物分割とは不動産を分割してそれぞれが相続する方法です。土地ならば、相続する人数分に土地を分筆(ぶんぴつ)して、各自で相続登記を行います。

立地や面積などで土地が公平に分けられない場合は、得をしている相続人が損をしている相続人に超過分を支払うという方法もあります。

相続する人数が多いなどの理由で1人あたりが相続する面積が小さくなりすぎて、土地活用なども難しい面積になってしまう場合は、土地の価値が大きく下がってしまうので、別の分割方法を検討した方が良いでしょう。

代償分割

代償分割とは誰か1人が代表して不動産を相続し、その代わりに相応の金額などを渡す方法です。

相続した家にそのまま住みたい場合などに使うと良いでしょう。しかし、代償分割は他の相続人に納得してもらえないとできません。

また、遺産を相続した人から代償金が支払われず、訴訟に発展してしまうケースもあります。代償分割を人に任せる場合は、遺産分割協議書などとは別にいくら代償金を支払ってもらうのか予め決めて、誓約書などを作っておくと良いでしょう。

換価分割

換価分割(かんかぶんかつ)とは、相続した不動産を現金に換えて分割する方法です。代償金が支払えない場合や、土地が遠方にあり相続後に誰も使用しないといった時に使えます。

不動産という価値が分かりにくいものから、現金という分けやすく分かりやすいものに変わって分配されるので、後々トラブルが発生しにくくなります。

しかし、売却に手間や費用がかかるので、誰が主導で行うのか揉めることも。相続する時には土地の価格が下がっていることもあり、予想していた金額より相続できる金額が減ってしまう場合もあるでしょう。

相続した土地や家の売却方法は以下の記事を確認してください。

土地は所有しているだけで固定資産税がかかるため、自分では使わない土地を相続したとき早く売却したい気持ちになるでしょう。土地は売却してしまえば税金を払う義務から解放されますし、売却金額が手に入りハッピーになれると思いますが、売却金額は[…]

共有

土地や家など不動産を無理に分割せず、共有名義で持っておく方法です。売却したり分割をどのようにするか話し合う必要がないので、簡単に相続登記までを行えます。

ただし、共有名義にしてしまうと、相続人のうち誰かが家を売りたいと思っても独断で家を売ることができません。共有名義を持つ全ての相続人の同意を得なくてはならず、相続した財産をそれぞれ自由にできません。

家付きの土地の場合は誰が住むのかといったトラブルにも発展しやすいので、できるだけ避けるのが無難です。

共有名義にしてしまった家や土地を売る際にはどうしたら良いのか、詳細は以下の記事を確認してください。

土地には所有権が存在し、複数の人が権利を持つ共有名義も認められています。単独名義でも共有名義でも同じ土地ですが、共有名義の土地には扱いが難しい側面もあります。実際に共有名義で土地や不動産を持っていて、売却に悩んでいる方も多い[…]

土地を相続したら、売却を検討する

もし、相続した土地に住む予定がないのなら、売却を検討しましょう。土地は使わず、放置していると損しかありません。

親の土地を初めて相続した人は、 相続したら、何から始めればいいだろう 相続した土地の処分はどんな方法があるのだろう 土地を相続したときの税金はいくらかかるだろうと頭を悩ませていることと思います。[…]

土地を放置すると起こるデメリット

土地は使わず持っているだけでは資産になるどころか、資産を減らしてしまう負の資産です。さまざまなデメリットがありますが、主に言われているのは以下になります。

日本全国で「空き家問題」として、放置された空き家のリスクを耳にするようになりました。人口減少が進み、世帯減少時代に突入し、空き家の数はどんどん増えて社会問題化しています。2018年の総務省による住宅・土地統計調査(総務省統計局)では[…]

税金など維持費がかかる

土地は使っていようといまいと、固定資産税などの税金が毎年発生します。また、土地の所有者には土地を管理する義務が発生します。

建物も何も建っておらず、使われていない土地は雑草などが生えやすくなります。近くに住んでいるのなら自分で刈り取ることが可能ですが、遠方などに住んでいる場合は交通費と時間をかけて定期的に土地を見に行かなくてはなりません。

管理業者に依頼するのも可能ですが、月に数千円~1万円程度の費用がかかってしまうでしょう。

近隣トラブルの基になる

前段でも話したように、使っていない土地は雑草が生えやすくなります。雑草を放置しておくと野良猫などの住処になってしまい、糞や害虫被害などで近隣住民に迷惑をかけてしまいます。

また、管理されていない土地と分かると自転車や家電などを不法投棄されてしまう恐れがあります。不法投棄されたゴミは土地の所有者が自費で処分しなくてはいけません。一度不法投棄されてしまうと繰り返されることが多く、無駄な出費がかさんでしまうでしょう。

特定空き家に認定されてしまう

もし、相続した土地に家が建っており、誰も住んでいない空き家となってしまっている(可能性がある)場合も注意が必要です。

家は人が住まなくなると建物内の空気の入れ替えが行われず、家の劣化が進んでしまいます。家の劣化が進み、倒壊の恐れがあるとなると、解体が必要になり解体費用が必要になってしまいます。倒壊の恐れがあるにも関わらず、そのままにして放置するなど適切な管理を行っていないと、地方自治体から特定空き家に指定されてしまうため注意しましょう。

特定空き家に指定されてしまうと、固定資産税が最大で現在の6倍になってしまったり、強制的に家を解体され、その費用を所有者が支払わなくてはなりません。家の規模などによりますが解体費用は100万円以上かかることが多いので、年にかかる不動産の維持費がぐっと上がってしまいます。

現在、相続する土地に家があり、空き家になる可能性が高い場合は以下の記事をチェックしておきましょう。

平成27年2月26日から空き家対策特別措置法(空き家法)が施行されました。空き家対策特別措置法は現在空き家を所有している人や、相続などで今後空き家を所有する人に影響の大きな法律です。知らないとトラブルになったり、固定資産税率が急に6[…]

土地は何もせず放置していれば放置している時間の分だけ損になります。土地は放置せず、早く売れば得する可能性があります。

土地を売却する際には、不動産一括査定サイトを使うと簡単な入力だけで不動産会社に査定を依頼できて便利です。複数の不動産会社に査定を依頼することで、査定額を比較できて正確な価格も把握できます。家の価格がわかれば損せずに土地を売却できるでしょう。

もし、土地の価格がそこまで高くなく、売却が難しいと考えた場合には土地を活用してみても良いかもしれません。最近では、土地を上手に活用して収益を上げている方もいらっしゃいます。ですが、所有している土地にどのような活用方法が合うのか、プロに見積もってもらい相談すると良いでしょう。「土地活用【HOME4U】」を使えば、契約するまでは無料で土地活用の収益プランを見積もってもらえ、活用プランを相談もできます。

都会にあって、立地の良い空き家に関しては、買い手が付きやすく処理しやすいものです。しかし、田舎にあってなかなか売り手や、住む人が見つからないような空き家に関しては、どうすればよいのでしょう?田舎の空き家物件を上手に活用するために、必[…]

3年以内に売却をすると節税になる

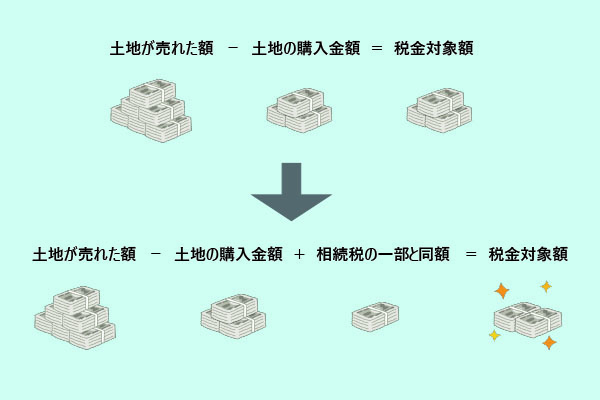

土地を相続し相続税の申告期限の翌日から3年以内であれば、支払った相続税の一部を売却時の利益から控除してもらえます。

ざっくり言うと、以下の図のように相続税の一部が加算されることで、税金の対象となる額が少なくことで、支払う税額を抑えられるのです。

控除を受けるために必要な条件は以下になります。

- 相続・遺贈で財産(土地)を得ている者である

- 相続税が課税され、支払っている

- 財産の相続が開始した日から、相続税の申告期限の翌日から3年以内である

相続登記を1年以内にするべきは、この控除を使うためでもあります。1年以内に行えば、土地を売却するまでに多くの時間を取ることができます。

田舎の土地ほど売れにくいので、売却を考えている人は早めに行動しましょう。売却を考えたら、まずは土地の価格を把握する必要があります。価格を把握するためには、不動産一括査定サイトの利用がおすすめです。不動産一括査定を使えば、1度の入力だけで複数の不動産会社に査定を依頼できます。複数の査定額を比較することで正確な家の価格がわかり、それにより買い叩かれずに売却できるでしょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

田舎の土地を相続した場合、「これから使う予定もないので売却したい」と考える人が多いのではないでしょうか。しかし、田舎の土地は売りづらそう、遠方にあってめんどくさいと思うとなかなか行動に移せません。記事ではそんな方々が今から田[…]

相続が発生したらすぐさま手続きを

相続が発生した場合、申請の期限が決められているものも多いので早めの対応を心がけましょう。

特に家や土地などは人が住まなくなったり管理をやめた時から劣化が進んでしまいます。荒れてしまった土地は野良猫の住処になってしまったり不法投棄の被害などに会いやすくなってしまいます。

放置をすれば固定資産税など維持費もかかってしまうので、相続後も早めに家や土地などをどうするのか決めて、行動しましょう。

土地の売却を考えている場合は、まずは土地を査定してもらい価格や状態を調べるのが良いでしょう。

土地査定の依頼は、不動産一括査定サイトを使うことをおすすめします。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

土地の査定は以下の記事を参考にしてください。

『土地査定を制する者は、土地売却を制す。』以前、この言葉を耳にしてドキッとしました。土地の売却は、正確な土地査定により適正な相場を掴むことができたら、思っていたより高値で土地を売却できるものです。土地を売却すべく正確な土地査[…]